产业政策如何发挥作用—来自中国自然实验的证据

How Industrial Policies Work

-

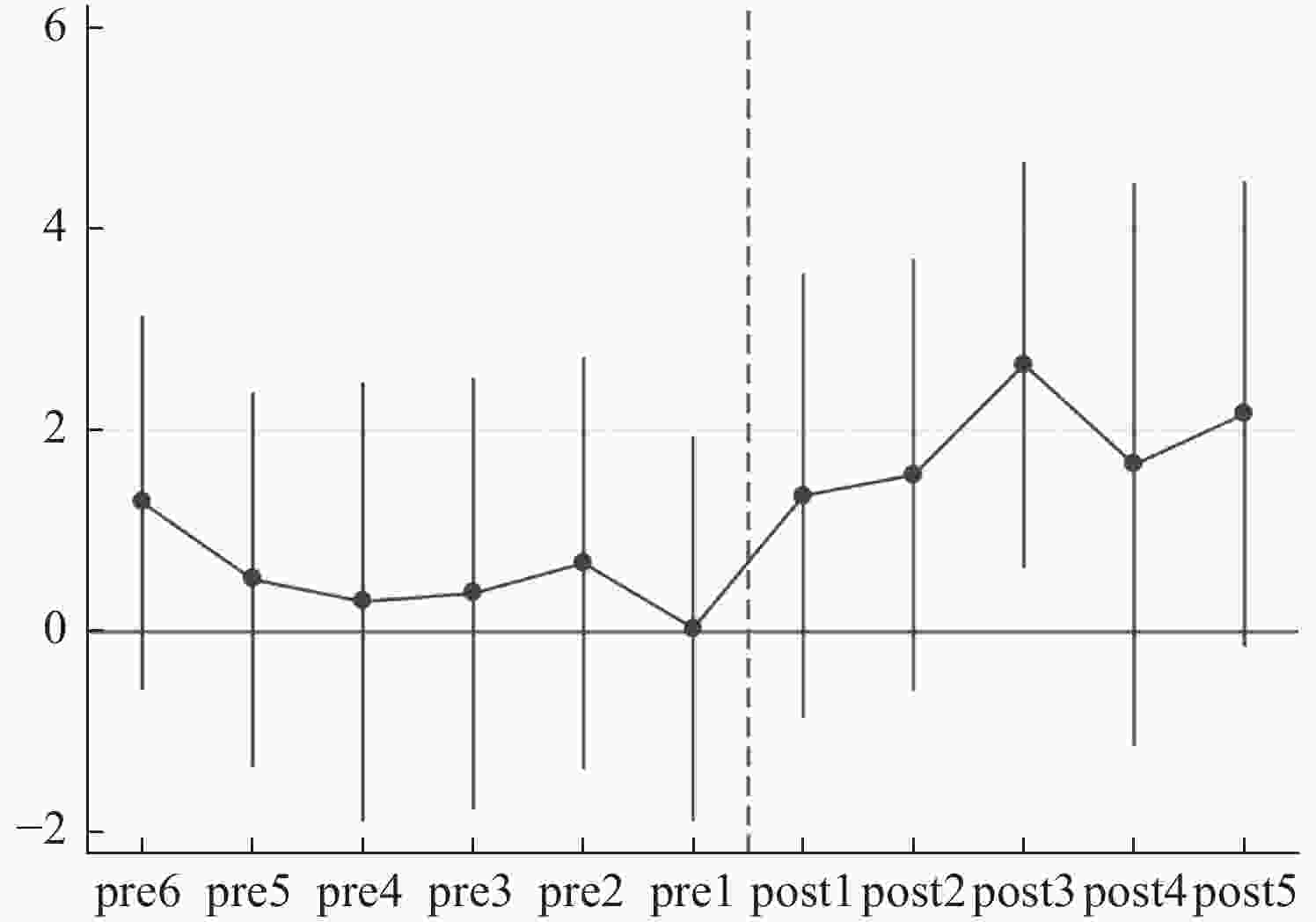

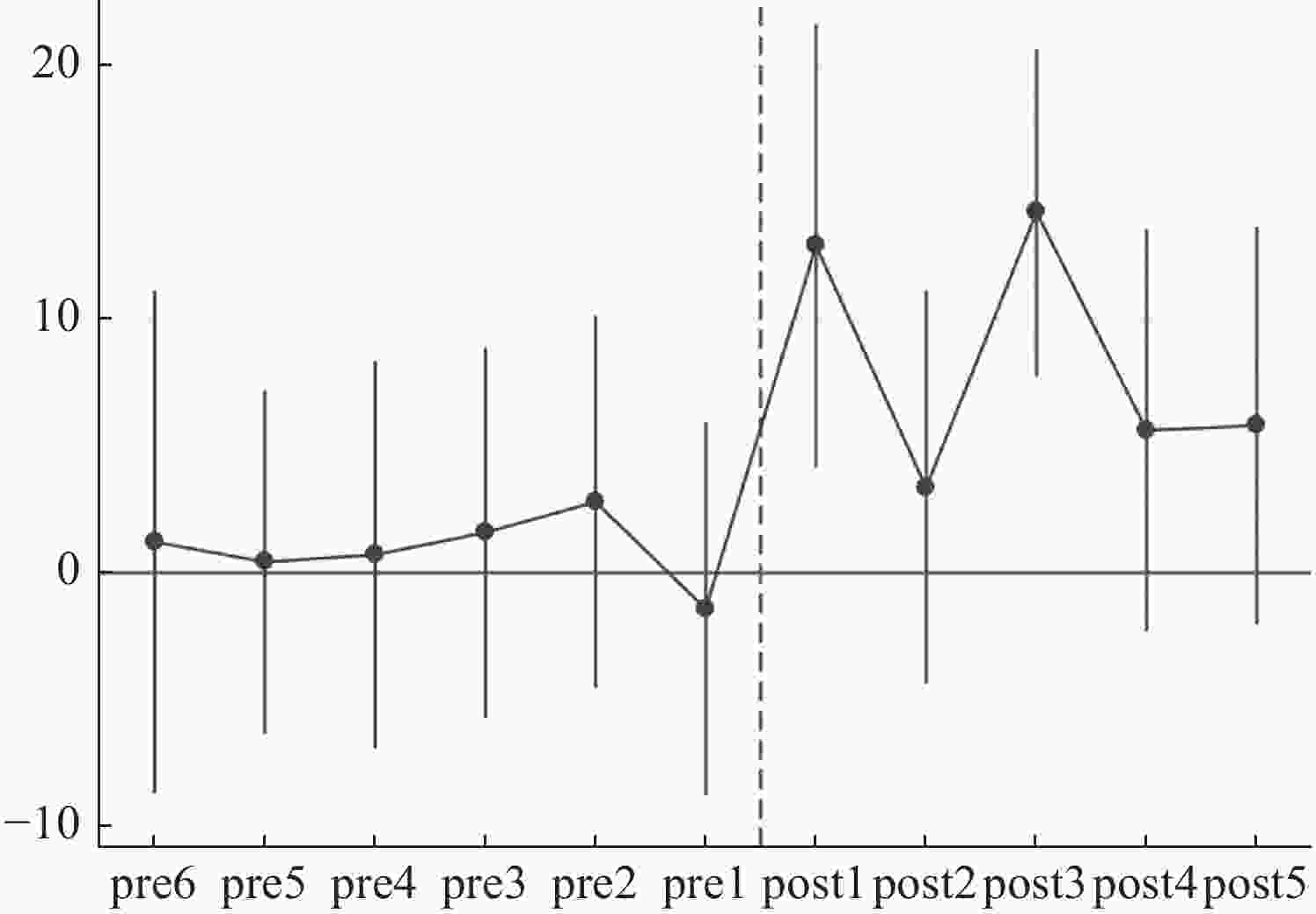

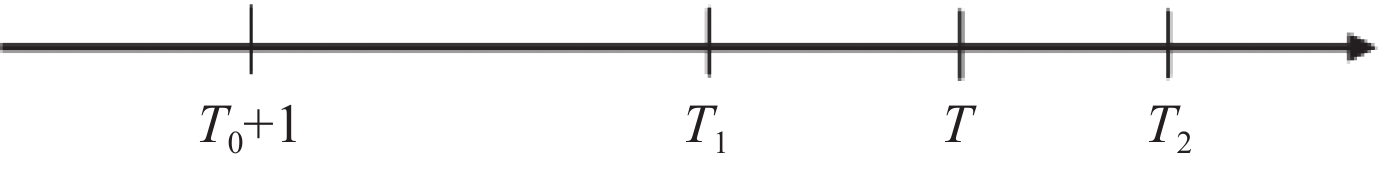

摘要: 产业政策能否有效发挥作用,以及如何有效发挥作用,长期以来一直是学术界和政策界争论的焦点。由于缺乏足够的反事实和自然实验,在实证上一直很难从因果关系上来识别产业政策的效果和具体的影响机制。理论上来说,只要市场是完全的,就不需要政府的干预(如产业政策),因此评价产业政策需要识别市场不完全的具体形式和影响机制。《中国制造2025》涵盖了很多行业,为回答这个问题提供了难得的自然实验。基于这个自然实验,通过事件研究法可以识别产业政策的有效性和影响机制; 同时进一步采用双重差分法来探究产业政策对企业实际投资的影响。研究结果表明,从总体来看,产业政策会给扶持行业带来正向影响。在具体机制方面,可从信贷约束、风险分担、市场力量、生产网络协调外部性等角度分析产业政策发挥作用的渠道,发现产业政策对外部融资依赖度高、研发风险高、市场竞争程度高的企业有明显的正面的作用。而在克服生产网络外部性方面的效果与行业竞争程度有关,市场竞争程度高的行业中,上游企业获益更多,而在垄断程度较高的企业中则相反。研究结论为理解产业政策需要针对具体市场失灵、制定更有效的产业政策、实现中国的高质量发展提供了学术依据。Abstract: Whether and how industrial policies work have long been an open question in academics and policy arena. Due to lacking counterfactuals and natural experiments, it is notoriously hard to identify the causal effects of industrial policies. A Priori if the markets are complete, there is no need for government interventions. Therefore, to justify industrial policies we need to identify the explicit forms of market incompleteness and the related mechanisms. “Made in China 2025” provides an ideal natural experiment to address this big question. The paper exploits this experiment to identify the effects and mechanisms of industrial policies. The results show that, generally, industrial policies produced positive effects on the treated firms. In terms of market completeness, industrial policies are especially positive for the industries with more binding credit constraint, more binding risk constraint, or more competition. In terms of production networks, the positive effects are more salient for the downstream industries. In addition, we use Difference-in-Difference model to capture the net effect of industrial policy. We find that “Made in China 2025” not only increased the actual investment but also improved the investment efficiency. The paper has important implications for which market failures to target, to make industrial policies work better and to achieve China’s high-quality development.

-

Key words:

- industrial policies /

- credit constraint /

- risk constraint /

- market power /

- production network

-

表 1 《中国制造2025》目标行业

门类编号和名称 大类编号和名称 C制造业 27医药制造业 C制造业 29橡胶和塑料制品业 C制造业 30非金属矿物制品业 C制造业 34通用设备制造业 C制造业 35专用设备制造业 C制造业 36汽车制造业 C制造业 37铁路、船舶、航空航天和其他运输设备制造业 C制造业 38电气机械和器材制造业 C制造业 39计算机、通信和其他电子设备制造业 C制造业 40仪器仪表制造业 C制造业 42废弃资源综合利用业 I信息传输、软件和信息技术服务业 63电信、广播电视和卫星传输服务 I信息传输、软件和信息技术服务业 64互联网和相关服务 I信息传输、软件和信息技术服务业 65软件和信息技术服务业 表 2 《中国制造2025》冲击结果

实验组(865只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0259** 0.0104 0.0215 (−1, +0) 0.0122 0.2628 0.2406 (−0, +1) 0.0547** 0.0078 0.0121 控制组(1097只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0176*** 0.0063 0.0074 (−1, +0) −0.0002 0.3408 0.2441 (−0, +1) 0.0358*** 0.0056 0.0061 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 3 按照外部融资依赖度分组结果

高外部融资依赖度(561只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0290** 0.0088 0.0209 (−1, +0) 0.0179 0.2275 0.2186 (−0, +1) 0.0583** 0.0072 0.0125 低外部融资依赖度(304只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0203** 0.0153 0.0251 (−1, +0) 0.0016 0.3386 0.2896 (−0, +1) 0.0479** 0.0100 0.0129 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 4 按照研发密集度分组结果

高研发密集度(496只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0348** 0.0062 0.0171 (−1, +0) 0.0221 0.2171 0.2191 (−0, +1) 0.0669** 0.0071 0.0133 低研发密集度(369只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0140** 0.0255 0.0355 (−1, +0) −0.0013 0.3489 0.2846 (−0, +1) 0.0382** 0.0108 0.0129 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 5 研发密集度与外部融资依赖度交叉分组

高外部融资依赖度,高研发密集度(325只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0373** 0.0059 0.0177 (−1,+0) 0.0254 0.2063 0.2166 (−0,+1) 0.0699** 0.0078 0.0154 低外部融资依赖度,高研发密集度(171只) 窗口期 平超额收益率 秩检验 符号检验 (−0,+0) 0.0301** 0.0081 0.0186 (−1,+0) 0.0159 0.2461 0.2311 (−0,+1) 0.0611** 0.0071 0.0116 高外部融资依赖度,低研发密集度(236只) 窗口期 平均超额收益率 秩检验 符号检验值 (−0,+0) 0.0175** 0.0228 0.0369 (−1,+0) 0.0075 0.2794 0.2378 (−0,+1) 0.0423** 0.0094 0.0128 低外部融资依赖度,低研发密集度(133只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0077** 0.0401 0.0444 (−1,+0) −0.0168 0.4839 0.3844 (−0,+1) 0.0310** 0.0194 0.0194 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 6 按照行业集中度分组结果

高行业集中度(347只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0177** 0.0254 0.0352 (−1, +0) 0.0021 0.3370 0.2722 (−0, +1) 0.0438** 0.0119 0.0148 低行业集中度(518只) 窗口期 平均超额收益率 秩检验 符号检验 (−0, +0) 0.0315** 0.0065 0.0173 (−1, +0) 0.0189 0.2266 0.2269 (−0, +1) 0.0619** 0.0067 0.0119 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 7 行业集中度与外部融资依赖度交叉分组

高外部融资依赖度,高行业集中度(118只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0115** 0.0610 0.0784 (−1,+0) 0.0035 0.3181 0.2662 (−0,+1) 0.0336** 0.0224 0.0267 低外部融资依赖度,高行业集中度(229只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0209** 0.0179 0.0261 (−1,+0) 0.0014 0.3499 0.2817 (−0,+1) 0.0491** 0.0100 0.0131 高外部融资依赖度,低行业集中度(443只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0337** 0.0059 0.0165 (−1,+0) 0.0217 0.2134 0.2135 (−0,+1) 0.0649** 0.0062 0.0118 低外部融资依赖度,低行业集中度(75只) 窗口期 窗平均超额收益率 秩检验 符号检验 (−0,+0) 0.0184** 0.0131 0.0300 (−1,+0) 0.0024 0.3168 0.3226 (−0,+1) 0.0444** 0.0132 0.0176 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 8 各部门上游度

部门代码 部门名称 上游度 部门代码 部门名称 上游度 1 农林牧渔产品和服务 3.63 22 其他制造产品 3.83 2 煤炭采选产品 5.44 23 废品废料 5.41 3 石油和天然气开采产品 5.83 24 金属制品、机械和设备修理服务 4.79 4 金属矿采选产品 5.53 25 电力、热力的生产和供应 5.35 5 非金属矿和其他矿采选产品 4.64 26 燃气生产和供应 3.08 6 食品和烟草 2.99 27 水的生产和供应 2.87 7 纺织品 4.41 28 建筑 1.13 8 纺织服装鞋帽皮革羽绒及其制品 2.29 29 批发和零售 3.29 9 木材加工品和家具 3.12 30 交通运输、仓储和邮政 3.72 10 造纸印刷和文教体育用品 3.97 31 住宿和餐饮 2.93 11 石油、炼焦产品和核燃料加工品 4.80 32 信息传输、软件和信息技术服务 2.23 12 化学产品 4.44 33 金融 3.71 13 非金属矿物制品 3.00 34 房地产 2.08 14 金属冶炼和压延加工品 4.35 35 租赁和商务服务 4.05 15 金属制品 3.62 36 科学研究和技术服务 2.89 16 通用设备 3.33 37 水利、环境和公共设施管理 1.98 17 专用设备 2.41 38 居民服务、修理和其他服务 2.61 18 交通运输设备 2.42 39 教育 1.17 19 电气机械和器材 3.29 40 卫生和社会工作 1.12 20 通信设备、计算机和其他电子设备 4.13 41 文化、体育和娱乐 2.38 21 仪器仪表 3.75 42 公共管理、社会保障和社会组织 1.24 注:在划分行业类别时将投入产出表部门与国民经济行业划分中的大类行业进行了匹配。 表 9 按照上游度分组结果

上游行业(527只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0256** 0.0100 0.0216 (−1,+0) 0.0093 0.2861 0.2605 (−0,+1) 0.0548** 0.0074 0.0118 下游行业(338只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0265** 0.0122 0.0236 (−1,+0) 0.0167 0.2286 0.2136 (−0,+1) 0.0545** 0.0095 0.0142 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 10 上游度与行业集中度交叉分组

上游行业,高行业集中度(196只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0238** 0.0162 0.0281 (−1,+0) 0.0029 0.3470 0.3470 (−0,+1) 0.0543** 0.0084 0.0119 上游行业,低行业集中度(331只) 窗口期 平均超额收益率 秩检验 符号检验的 (−0,+0) 0.0266** 0.0081 0.0201 (−1,+0) 0.0130 0.2569 0.2469 (−0,+1) 0.0551** 0.0074 0.0130 下游行业,高行业集中度(151只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0097** 0.0568 0.0599 (−1,+0) 0.0010 0.3300 0.2564 (−0,+1) 0.0302** 0.0253 0.0274 下游行业,低行业集中度(187只) 窗口期 平均超额收益率 秩检验 符号检验 (−0,+0) 0.0400** 0.0054 0.0163 (−1,+0) 0.0293 0.1853 0.2024 (−0,+1) 0.0741** 0.0070 0.0070 注:***,**和*分别表示1%,5% 和10% 的显著水平。 表 11 描述性统计

变量名称 观测值 均值 标准差 最小值 最大值 企业投资(对数) Invest 60532 17.849 2.163 6.55 26.52 Tobin’ s Q TQ 62833 2.38 16.75 0.152 3402.51 CAR (1,1) CAR 65012 0.012 0.022 −0.198 0.093 企业总资产(对数) Asset 65012 22.18 1.54 13.23 30.89 企业员工数(千人) emp 64944 7.69 29.25 0.003 552.801 总负债/总资产(%) lev 65011 0.487 1.19 −0.684 103.24 利润率(%) Profit 64890 1.59 545.02 −10530.701 137380.811 速动比率(%) Quik_ratio 63742 2.37 20.86 −20.08 3875.23 表 12 双重差分回归结果

Invest TQ CAR*after 2.840**(2.510) 4.690**(2.290) Asset 0.002**(2.060) −0.003***(−3.481) emp 0.024***(3.901) −0.006(−1.392) lev −0.060*(−2.080) 2.766*(1.724) Profit 0.010*(1.970) −0.014(−0.701) Quik_ratio 0.005*(−1.684) −0.003(−0.013) Firm_FE YES YES Time_FE YES YES N 59442 61444 R2 0.761 0.407 注:***,**和*分别表示1%,5% 和10% 的显著水平。 -

下载:

下载:

沪公网安备 31010102003103号

沪公网安备 31010102003103号