-

现代经济增长的最重要特征之一,就是快速的结构转换率。①在这一过程中,服务业在国民经济中的比重趋于上升,已经成为国民经济的主导性产业。但相对于其他行业,服务业的对外开放壁垒相对较高、自由化进程相对滞后。这一问题在服务业发展较为落后的发展中国家尤为突出。因此,服务业对外开放与自由化既是经济全球化最具挑战性的领域,也是各国尤其发展中国家经济自由化与对外开放的重点与难点。本文首先分析经济服务化的全球趋势与中国特征,接着从全球的视角概括服务领域自由化的制度安排及其演进,然后基于限制性壁垒指数从总体及分项两个维度比较分析中国服务业的对外开放与自由化水平,最后得出几点启示并探讨中国应该采取的对策措施。

-

世界经济发展史表明,从农业经济到工业经济再到服务业经济,是人类社会经济发展的必然趋势。②这个趋势背后的经济学基本逻辑包括两个方面:(1)从供给方面来讲,这是专业化分工深化、细化的结果;(2)从需求来看,人类最终需求趋于多样化、高级化。这两个方面都是随着人类社会的发展而不断演进的。分工的深化、人类需求的高级化和多样化促进了服务经济的多样性发展。

18世纪中后期的工业革命实际上开启了从农业文明到工业文明的演进;全球的工业化主要是发达国家的工业化,正式开始于18世纪中叶。当时的中国正处于清朝乾隆年间。在全球快速工业化的过程中,中国实际上错过了工业化。中国是一个由农业主导的社会,马克思说的亚细亚生产方式在中国比较明显,持续了几千年的历史,而这个历史没有跟上世界工业文明的步伐。

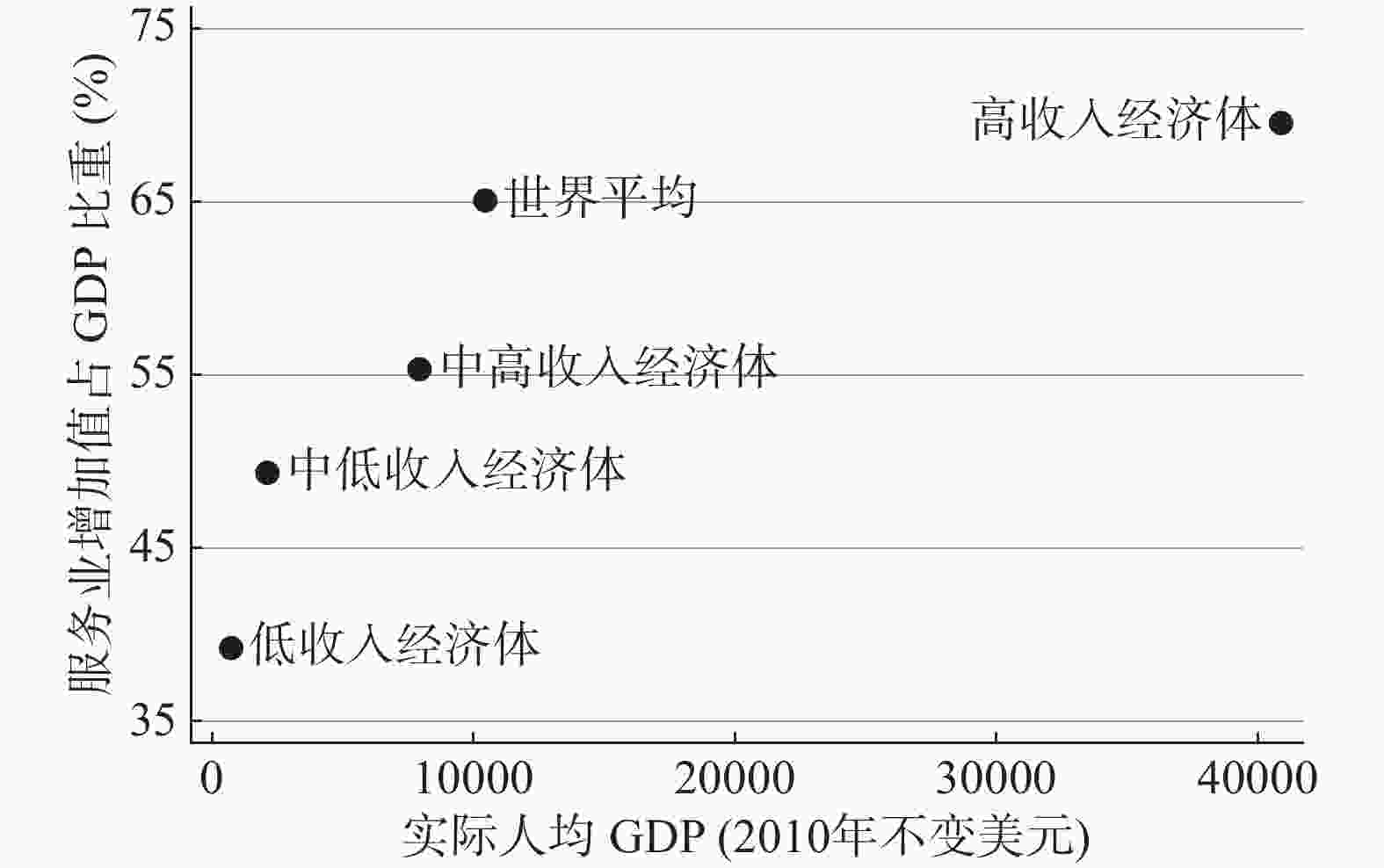

20世纪中叶“二战”结束之后,世界经济出现了新的转型,就是服务业革命。但相对于工业革命,服务业革命是悄悄进行的。工业革命是以大机器的生产为主要特征,而服务业革命则悄无声息,并且主要发生在以美国为代表的发达国家。美国是“二战”之后世界上第一个进入服务经济的国家,随后很多其他国家也都进入到了这样的时代。③目前,全球服务业占GDP的比重平均达到65%,高收入经济体已经高达70%(见图1)。而且,服务业占GDP的比重随着收入水平的提高而上升(见图1和图2)。

在20世纪中叶很多发达国家逐步跨入服务经济时代的时候,中国则进入了高度封闭的计划经济时期。这个时期的经济发展战略主要是以工业特别是重工业为主导的发展战略。如果从人类历史的发展长河来看,中国计划经济时代工业优先的发展战略似乎是在补清朝时期落下的工业化的课。对于一个大国来说,没有工业化基础的后果是不可想象的。

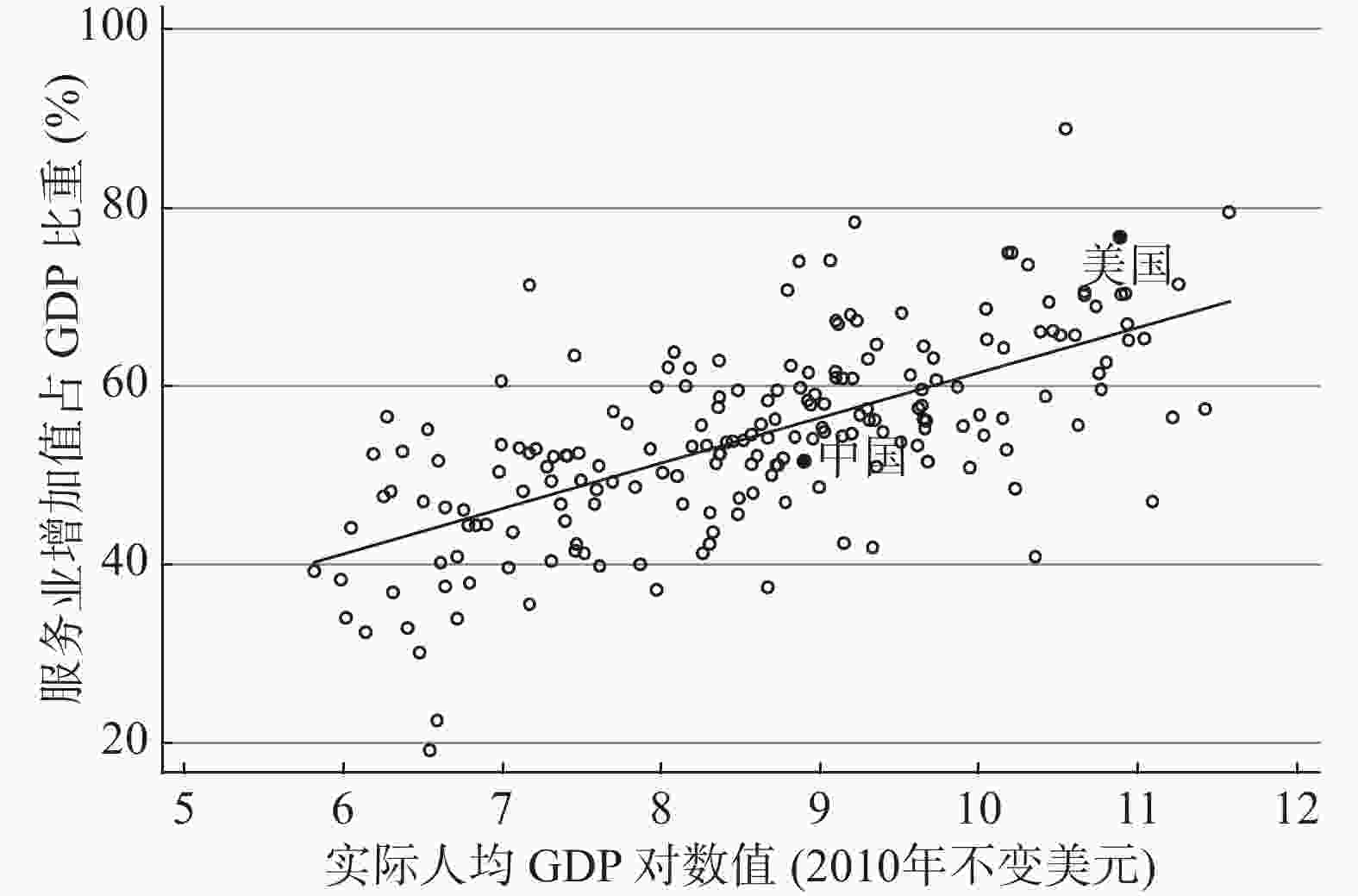

改革开放以后,我们发现中国的产业结构过于重化,服务业的发展严重不足。图2显示,2017年,美国的服务业增加值占GDP比重为76.7%、实际人均GDP为53356美元。同年,中国的服务业增加值占GDP比重为51.6%、实际人均GDP为7329美元;中国位于拟合线的下方,意味着与自身收入水平相对应的服务业比重是偏低的。目前,在世界进入服务经济的时代,中国面临的问题是如何在工业化升级的同时,促进服务经济的发展。这是整个人类发展的大趋势,也是中国进一步发展的大趋势。

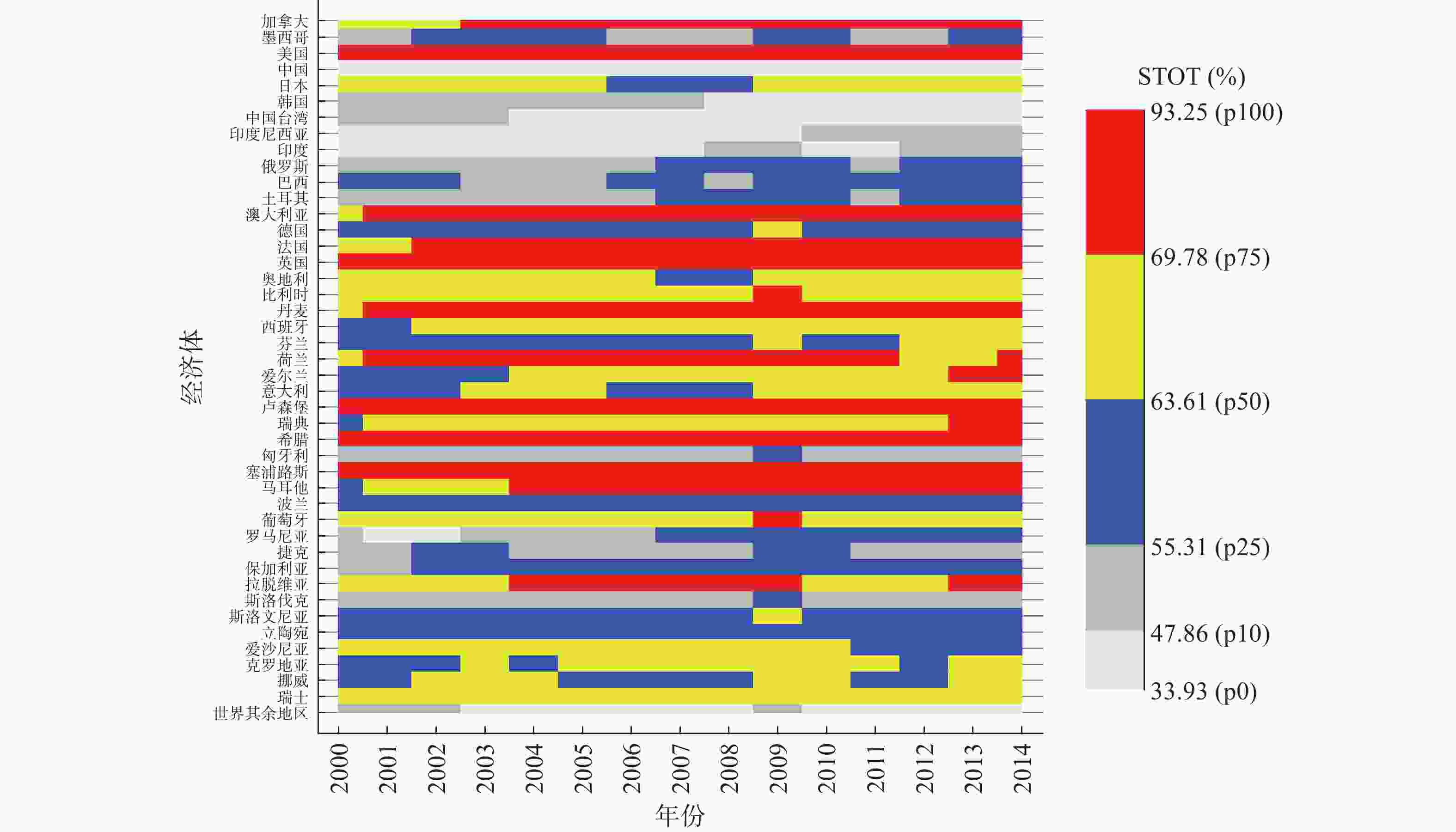

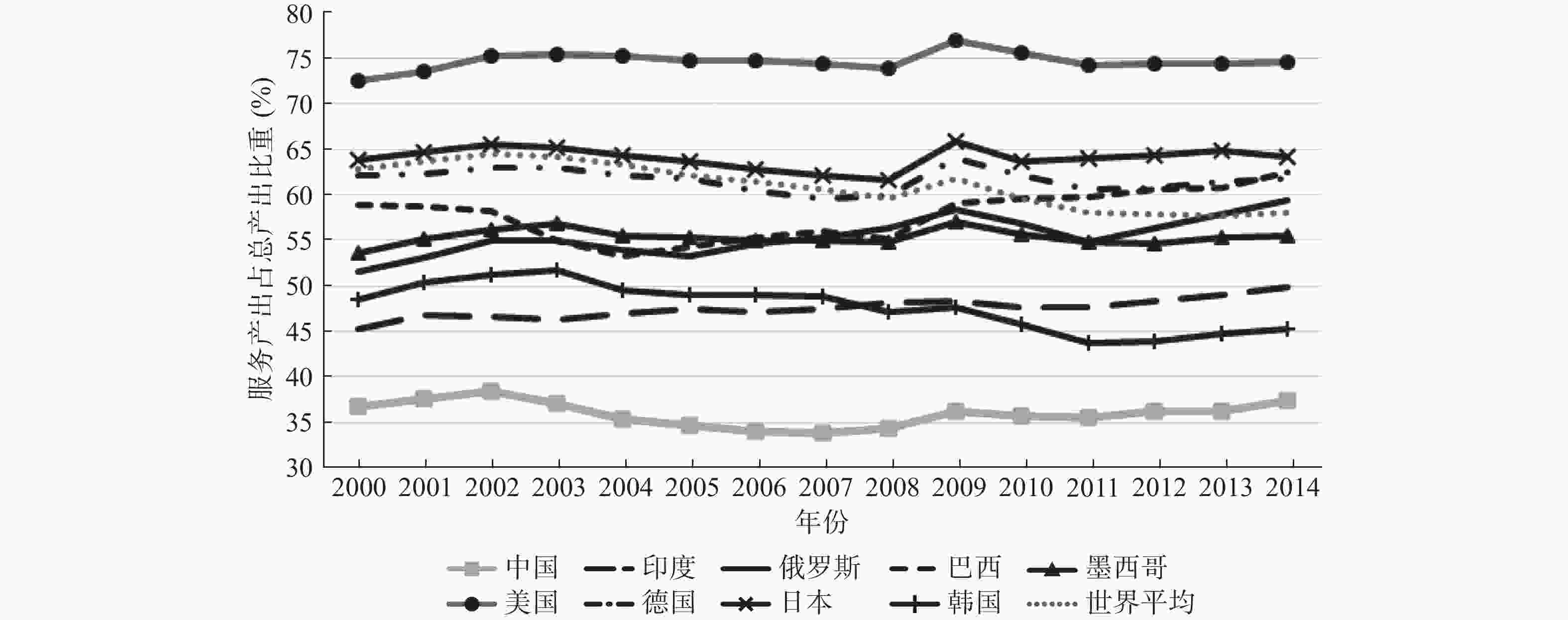

进一步地,我们基于WIOD跨国投入—产出数据④,比较中国与其他经济体的服务业产出水平。⑤图3和图4显示,在样本时期里,中国的服务产出占总产出的比重始终保持在35%左右,从未超过40%,低于全球平均比重(60%左右),也低于印度和墨西哥的水平。实际上,中国是样本经济中唯一在整个样本时期里始终位于第十百分位以下的经济体。

-

全球服务业领域的发展以及面临的开放问题自然引起了国际社会的高度关注。1986年开始的“乌拉圭回合”谈判首次将服务业与服务贸易列为新议题,目标是:为实现服务贸易自由化,制定《关贸总协定》(GATT)各缔约方普遍遵守的国际服务贸易规则。最终,各谈判方于1994年4月15日在摩洛哥的马拉喀什正式签署了《服务贸易总协定》(General Agreement on Trade in Services,GATS)。该协定于1995年1月1日与世界贸易组织(WTO)同时生效。

由于服务贸易涉及面广,情况复杂,各方的态度与要求殊异,所以谈判并非一帆风顺。回顾谈判历程及其关注的焦点问题,有助于我们理解服务贸易自由化与服务市场开放的复杂性和艰巨性。

“乌拉圭回合”服务贸易谈判的最初关注重点涉及服务贸易的定义和范围。发展中国家要求对服务贸易作比较狭窄的界定,但美国等发达国家则坚持较为宽泛的界定,并强调“商业存在”对于服务跨境贸易的重要性。⑥

随后的谈判重点转移到透明度、逐步自由化、国民待遇、最惠国待遇、市场准入、发展中国家的更多参与、例外和保障条款以及国内规章等原则与规则在服务领域的运用等方面。各方同意建立一套服务贸易规则,以消除服务贸易谈判中的诸多障碍。

通过谈判,各方对于国民待遇、最惠国待遇等原则在服务贸易领域的适用性已达成共识,但在服务部门开放列举方式上则出现了“肯定列表”(positive listing)(即“正面清单”)和“否定列表”(negative listing)(即“负面清单”)之争。⑦美国等发达国家提出“否定列表”方式,要求各方将目前无法实施自由化原则的部门清单列在框架协议的附录中作为保留;部门清单一经提出,便不能再增加;要承诺在一定期限内逐步减少不予开放的服务部门。发展中国家则提出“肯定列表”方式,即各方列出能够开放的服务部门清单,可随时增加开放的部门数量。⑧最后的谈判结果实际上是基本采用了“肯定列表”方式。

在解决服务部门开放清单列举方式之争后,各方的讨论开始围绕三个方面进行:协定框架(即GATS协定框架)、承诺表与部门附件。最终,各方正式签署了《服务贸易总协定》。⑨

在后“乌拉圭回合”时期(1995—2000),服务领域的谈判主要就一些特定服务部门或项目,如金融服务、电信以及自然人流动等达成协议。2001年11月开始的“多哈回合”将服务贸易谈判的焦点集中于如何改进市场准入、国内规章、促进最不发达国家的服务出口以及完善有关紧急保障措施、补贴和政府采购谈判规则等问题。但“多哈回合”服务贸易谈判进展缓慢,原来的GATS已经越来越难适应服务贸易及国际经贸发展的新形势与新趋势。

在此背景下,美国等经济体于2011年底组成了所谓的“服务挚友”(Real Good Friends of Services,RGF)集团,发起了《服务贸易协定》(Trade in Services Agreement,TiSA)谈判。目前TiSA有24个成员(51个经济体),即澳大利亚、加拿大、智利、哥伦比亚、哥斯达黎加、中国香港、冰岛、以色列、日本、列支敦士登、毛里求斯、墨西哥、新西兰、挪威、巴基斯坦、巴拉圭、巴拿马、秘鲁、韩国、瑞士、中国台湾、土耳其、美国以及欧盟(28国),约占全球服务市场的70%、占全球GDP的65%。

TiSA是一个雄心勃勃的、涵盖所有服务领域的综合性协定,它的目标是强化服务贸易规则、改进服务市场准入、扩大服务市场开放与服务贸易自由化,未来可能被多边化,并有可能取代目前的GATS而成为主导全球服务贸易的更高标准。⑩

-

这里及后面一部分主要基于OECD服务贸易限制指数(Services Trade Restrictiveness Index,STRI)对中国及其他样本经济体的服务业开放水平进行比较分析。⑪

OECD服务贸易限制指数即STRI指数于2014年开始构建,每年都进行更新,截止到目前的样本期限为2014—2018年。⑫它涵盖包括中国在内的样本经济体45个(其中OECD国家36个)、样本服务行业22个(涉及金融服务、专业服务、物流运输服务等),合计占全球服务贸易总额的80%以上、占全球GDP总额的近90%,因此具有很强的代表性(见表1)。

国家代码 国家 国家代码 国家 服务行业 英文代码 行业英文名称 AUS 澳大利亚 BRA 巴西 金融服务 AUT 奥地利 CHN 中国 商业银行 banking commercial banking BEL 比利时 COL 哥伦比亚 保险 insurance insurance CAN 加拿大 CRI 哥斯达黎加 视听服务 CHL 智利 IND 印度 动画 motion motion pictures CZE 捷克 IDN 印度尼西亚 广播 broadcasting broadcasting DNK 丹麦 MYS 马来西亚# 录音 recording sound recording EST 爱沙尼亚 RUS 俄罗斯 专业服务 FIN 芬兰 ZAF 南非 会计 accounting accounting FRA 法国 ARG 阿根廷* 建筑设计 architecture architecture DEU 德国 SAU 沙特阿拉伯* 工程 engineering engineering GRC 希腊 法律 legal legal HUN 匈牙利 运输物流 ISL 冰岛 物流−货物装卸 logi cargo logistics cargo-handling IRL 爱尔兰 物流−仓储 logi store logistics storage and warehouse ISR 以色列 物流−货代 logi freight logistics freight forwarding ITA 意大利 物流−报关 logi customs logistics customs brokerage JPN 日本 空运 air air transport KOR 韩国 海运 maritime maritime transport LVA 拉脱维亚 陆路货运 road freight road freight transport LTU 立陶宛 铁路货运 rail freight rail freight transport LUX 卢森堡 快递 courier courier MEX 墨西哥 分销 distribution distribution NLD 荷兰 NZL 新西兰 电信 telecom telecom NOR 挪威 计算机 computer computer POL 波兰 建筑 construction construction PRT 葡萄牙 数字服务+ digital digital services SVK 斯洛伐克 SVN 斯洛文尼亚 ESP 西班牙 SWE 瑞典 CHE 瑞士 TUR 土耳其 GBR 英国 USA 美国 注:*、+表示仅为数字服务贸易限制指数的样本经济体/行业;#表示仅为STRI指数的样本经济体;其他经济体为这两个指数的共同样本经济体(44个)。第1−2列的国家为OECD国家,第3−4列的国家为非OECD国家。在后面的数据处理时,我们有时会用到相应的国家与行业代码。资料来源:基于OECD服务贸易限制指数数据库。 表 1 STRI指数涵盖的样本经济体与行业

STRI指数从0(即表示对服务贸易与投资完全开放)到1(即表示对国外服务提供者完全封闭市场)计值,由1个综合指数以及5个分项指数构成;5个分项指数分别涉及5个政策领域,即外国准入限制(restrictions on foreign entry)(涉及外国所有权及其他市场准入条件)、人员流动限制(restrictions on the movement of people)、竞争壁垒(barriers to competition)(涉及国家所有权)、规制透明度(regulatory transparency)(涉及行政审批和要求)以及其他歧视性措施(other discriminatory measures)。⑬因此,该指数可以较为全面地提供这些经济体/服务行业的政策及规制变化的最新信息。据此,我们可以评估服务贸易受到的影响以及服务行业开放水平(或受限制程度)。

此外,考虑到近年来数字贸易(digital trade)的兴起,我们还将基于OECD数字服务贸易限制指数(Digital STRI)进行补充分析。该指数的样本期限也为2014—2018年,涵盖包括中国在内的46个经济体(其中有44个国家与前面的STRI指数样本国家重合)(见表1)。该指数也是从0(即表示对服务贸易与投资完全开放)到1(即表示对国外服务提供者完全封闭市场)计值,由1个综合指数以及5个分项指数构成;5个分项指数分别涉及5个方面的政策限制或壁垒,即电子交易(electronic transactions)、基础设施和互通互联(infrastructure and connectivity)、知识产权(intellectual property rights)、支付系统(payment system)以及其他影响数字服务贸易的壁垒(other barriers affecting trade in digitally enabled services)。因此,该指数可以较为全面地提供这些样本经济体在数字服务贸易方面的政策及规制变化的最新信息。据此,我们可以专门评估数字服务贸易受到的影响以及数字服务行业开放水平(或受限制程度)。

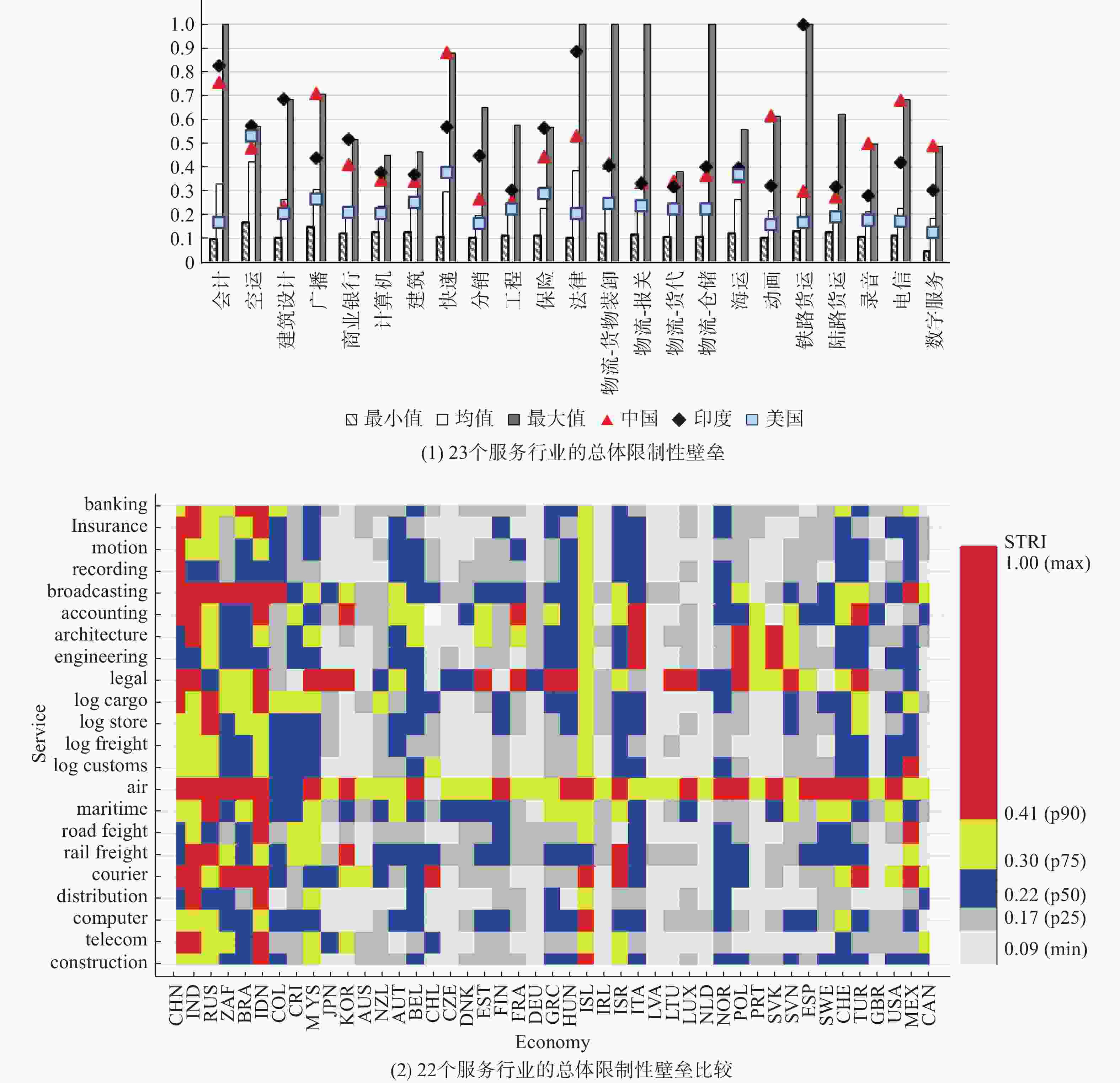

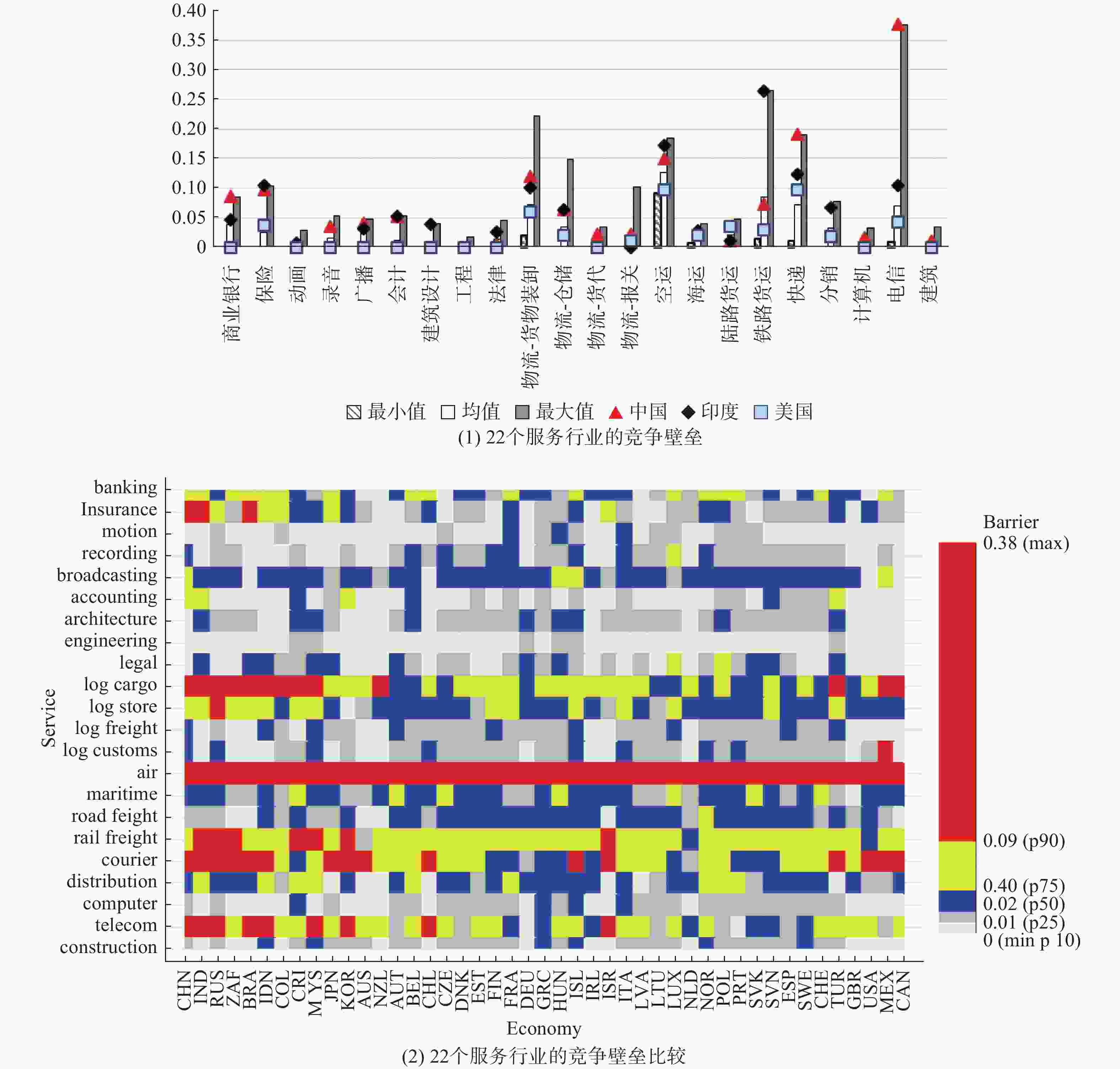

基于STRI综合指数的分析结果显示(见图5),2018年样本经济体平均限制性壁垒最高的三个行业为空运(0.423)、法律(0.384)与会计(0.326),限制性壁垒最低的三个行业为数字服务(0.184)、分销(0.196)与视听服务中的录音服务(0.209)。

中国除建筑设计之外的其他所有服务行业的限制性壁垒均高于样本经济体平均水平[图5的等高图(2)显示大多数部门的限制性壁垒指数都在第75百分位以上],其中广播、快递、动画、录音、电信、数字服务这六个行业的限制性壁垒是样本经济体最高的。中国除空运、海运之外的其他所有服务行业的限制性壁垒均高于美国。中国有会计等14个行业的限制性壁垒比印度低,其他9个行业如广播等的限制性壁垒则比印度高。

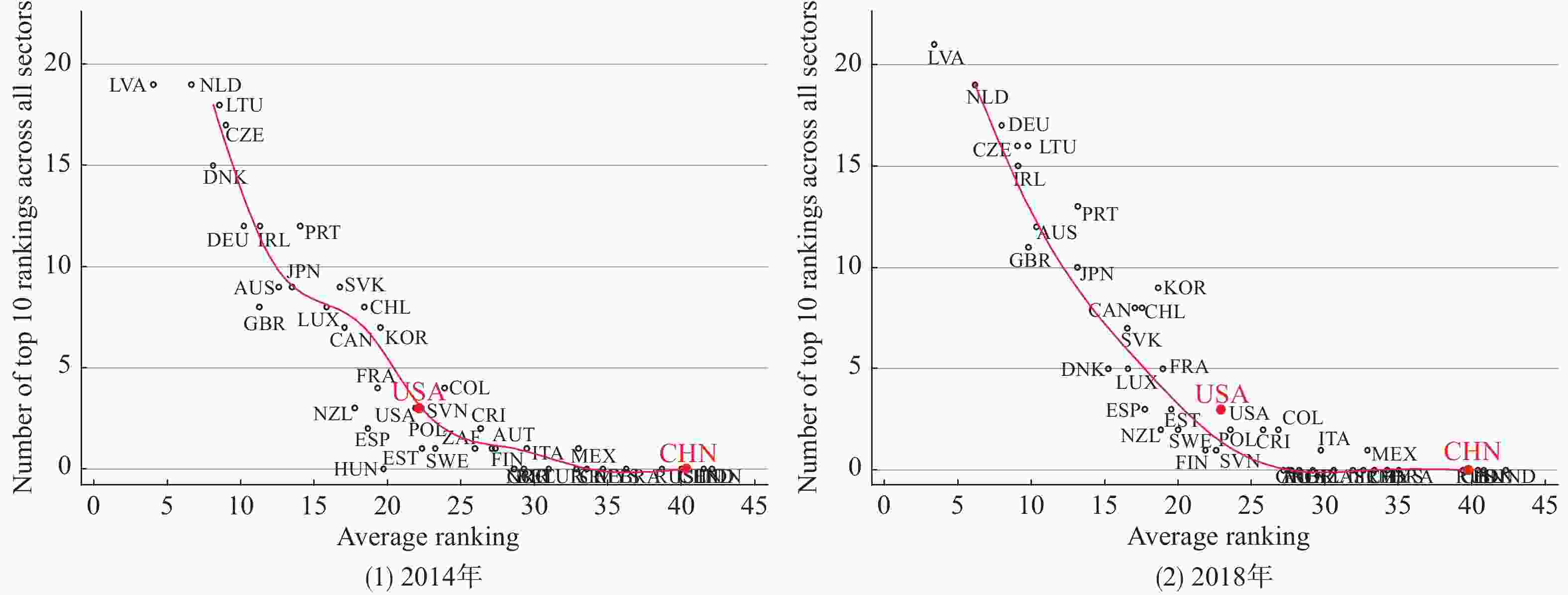

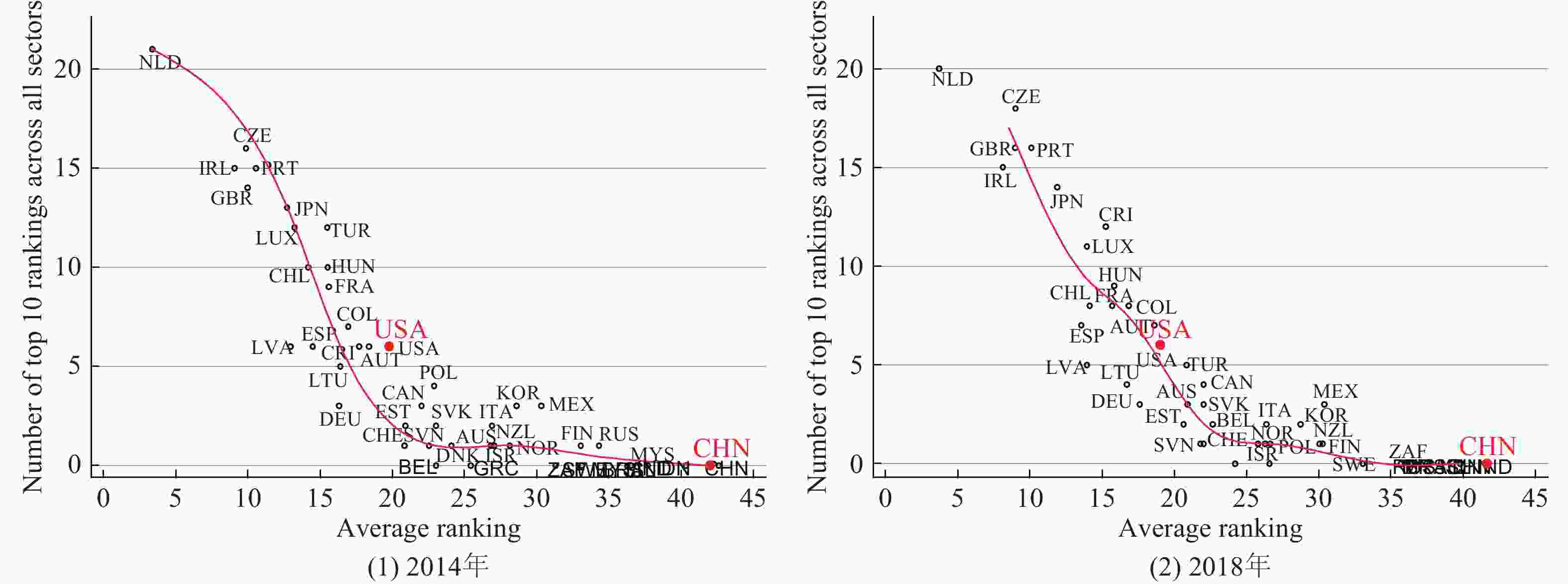

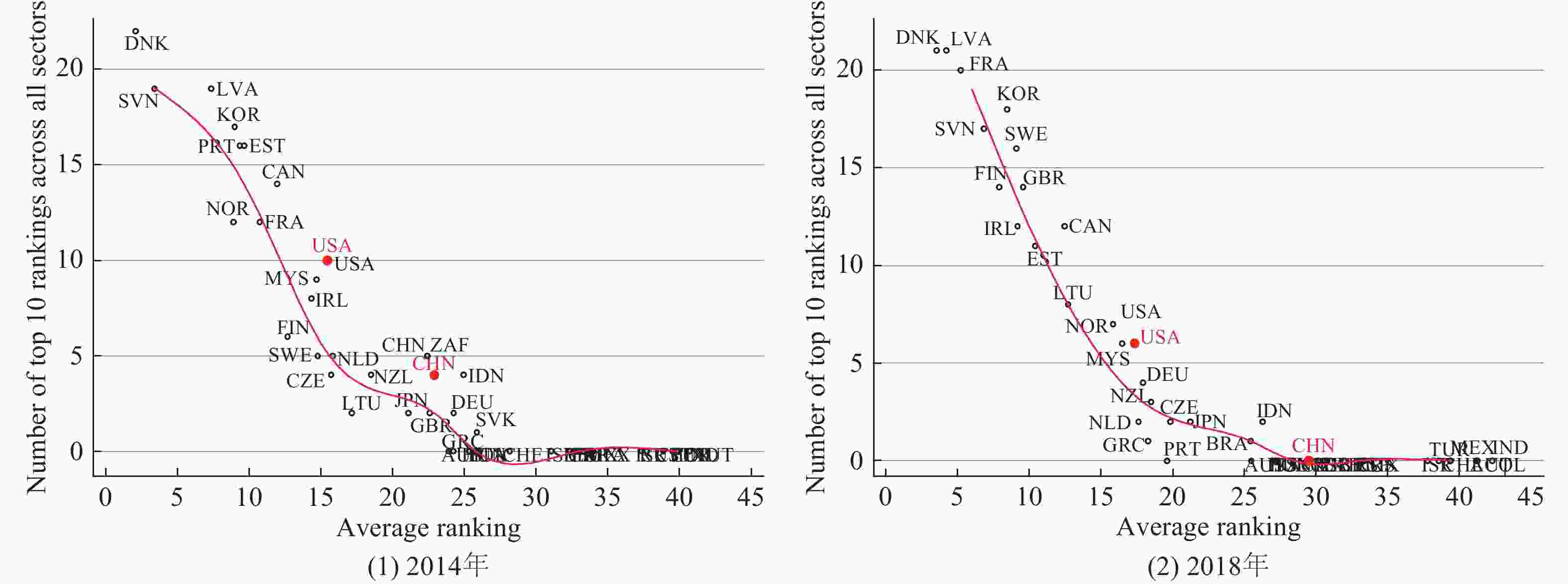

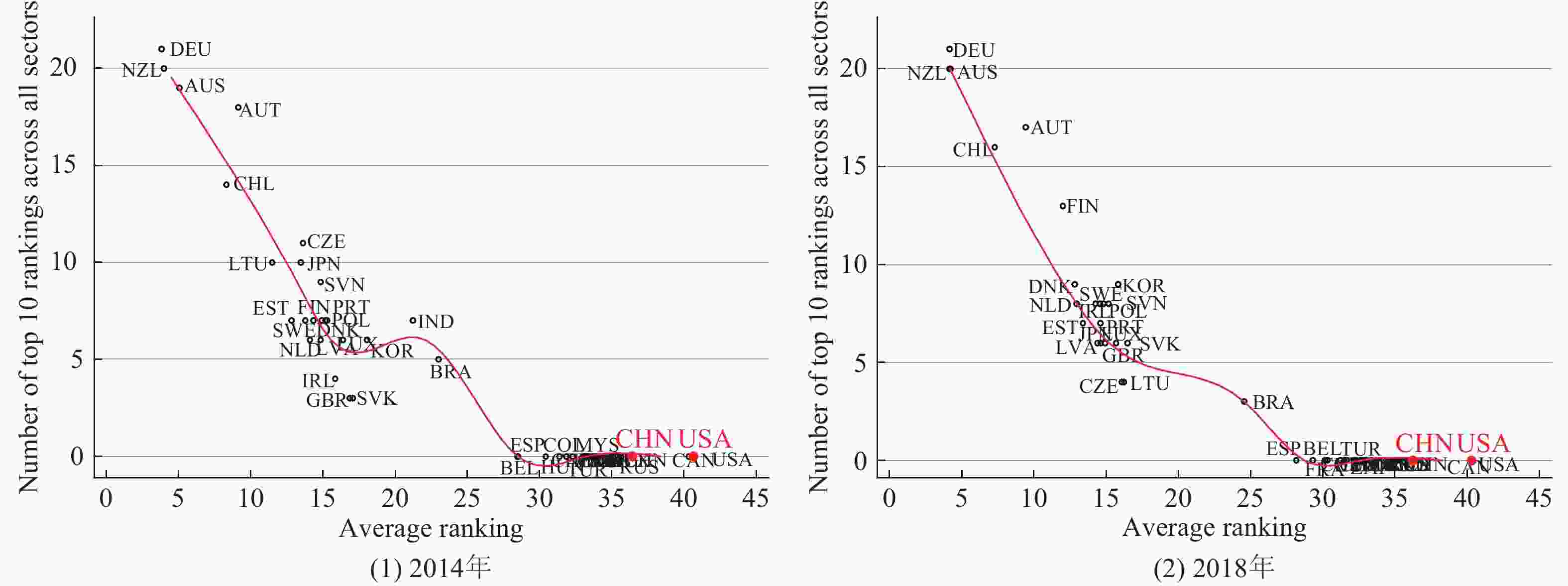

图6进一步按服务行业的总体限制性壁垒对样本经济体进行排序比较。可以看出,中国的总体限制性壁垒最低的(即STRI指数最小的)前10位行业数为0、平均排序(按STRI指数从小到大排序)在第40位左右(从2014到2018年基本没有变化)。中国属于世界上服务市场限制性壁垒最高的少数几个经济体之一(其他有印度、印度尼西亚、俄罗斯、冰岛等)。

负相关的趋势线意味着,一国拥有的总体限制性壁垒最低的前10位行业数越少,其平均排序位置就越低(总体限制性壁垒越高)。总之,中国服务市场的总体开放程度非常低。

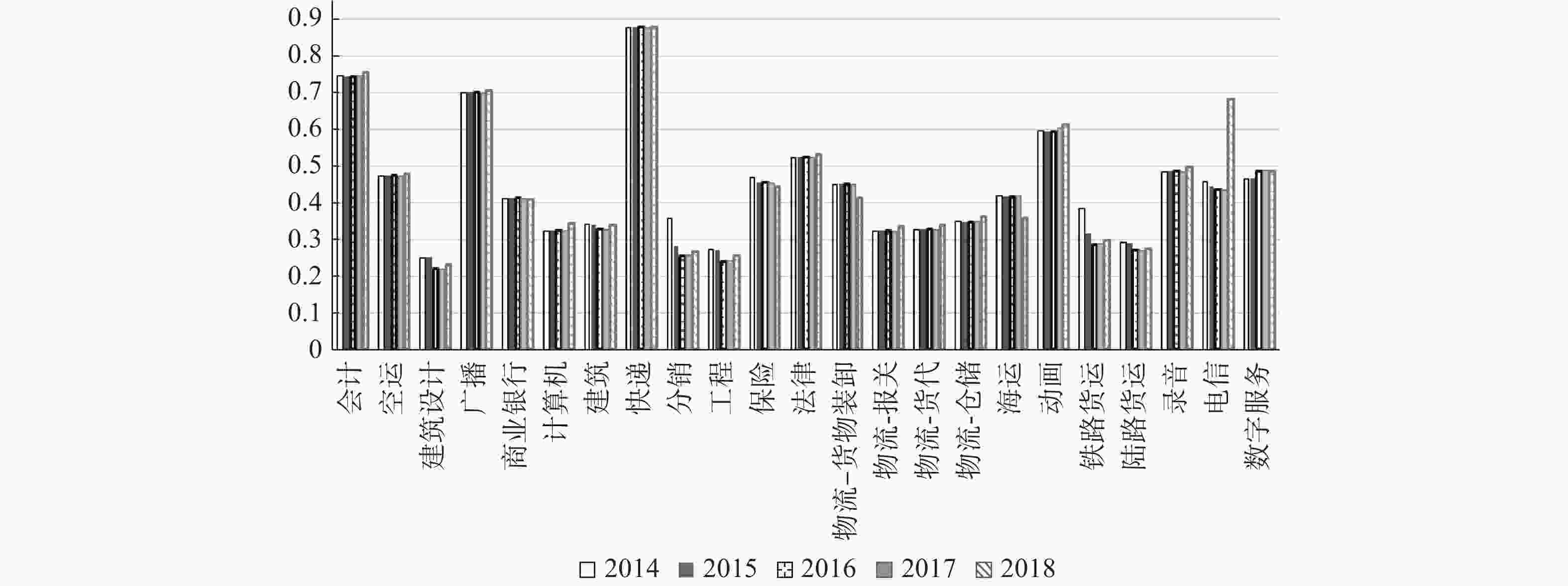

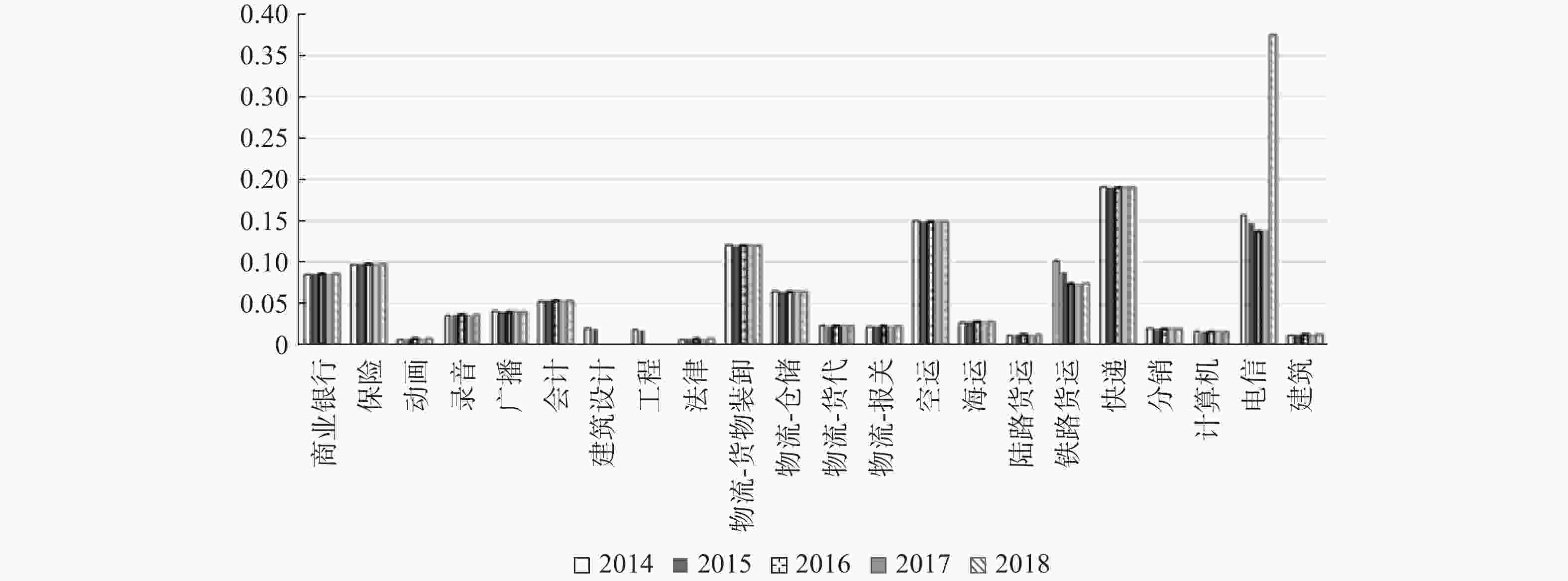

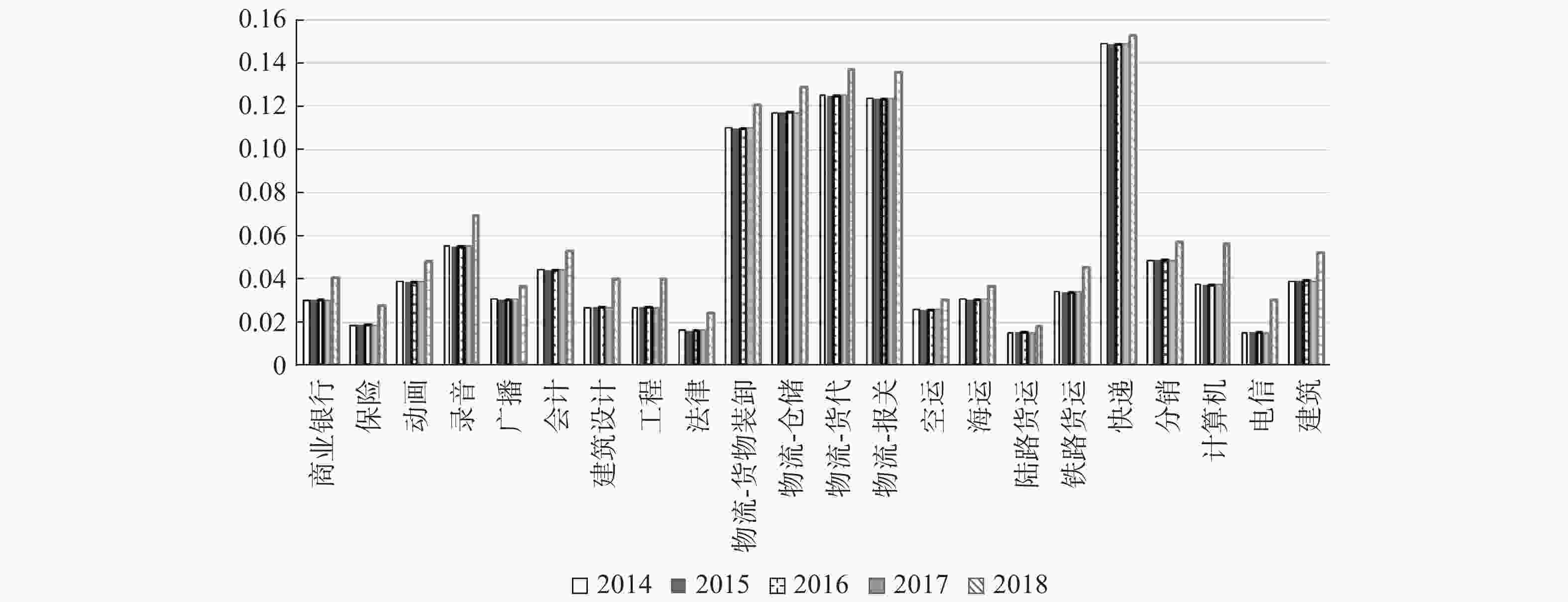

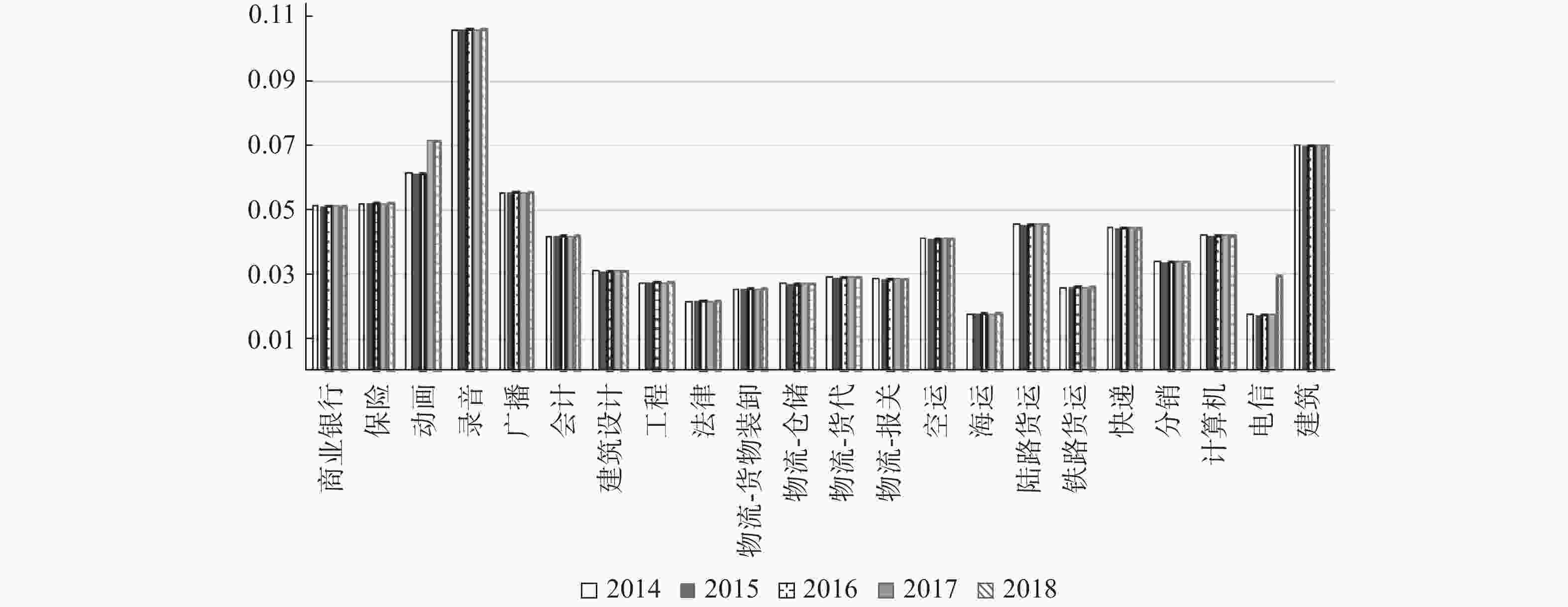

我们想进一步观察中国各服务行业所受限制程度的动态演变。图7表明,从2014—2018年,总体限制性壁垒不降反升的行业多达13个,即包括会计、空运、广播、计算机、快递、法律、物流—报关、物流—货代、物流—仓储、动画、录音、电信以及数字服务,而限制性壁垒下降的行业只有10个,因此平均限制性壁垒是趋于上升的。快递、广播与会计是中国总体限制性壁垒最高的三个行业。

-

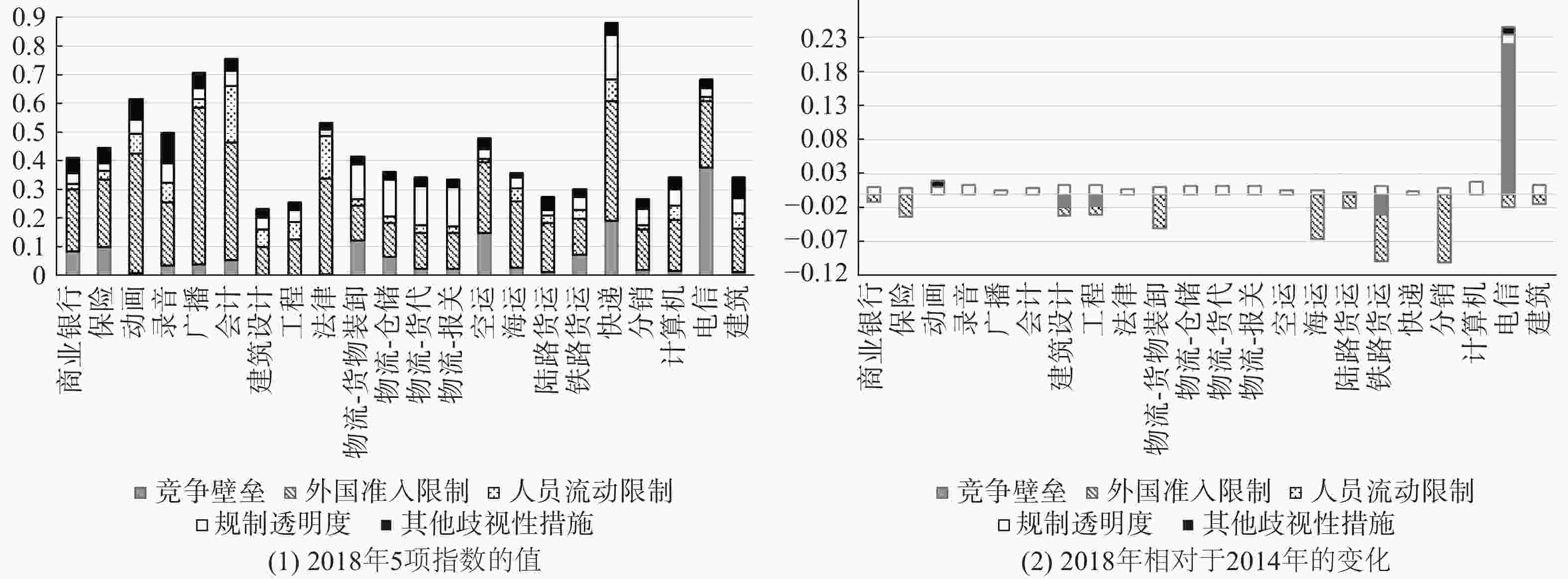

通过分析分项STRI指数,我们可以探究不同的政策或规制壁垒所起的作用。⑭首先观察一下中国各服务行业的分项限制性壁垒及其变化。图8显示,对于绝大多数行业,外国准入限制是最为关键的限制性壁垒;就电信而言,竞争壁垒是最重要的;规制透明度对于物流服务是非常重要的。

从2014—2018年,对于所有行业而言,规制透明度都是趋于恶化的;人员流动限制与其他歧视性措施有增无减。竞争壁垒只是在建筑设计、工程、铁路货运三个行业有所下降,在其他行业则是增加的,尤其表现在电信行业,增加幅度非常大。外国准入限制壁垒下降的行业有11个,分别是商业银行、保险、建筑设计、工程、物流—货物装卸、海运、陆路货运、铁路货运、分销、电信、建筑。

因此,结合前面的分析,我们可以判断,中国服务行业的限制性壁垒不仅很高,而且很多行业还趋于恶化。

-

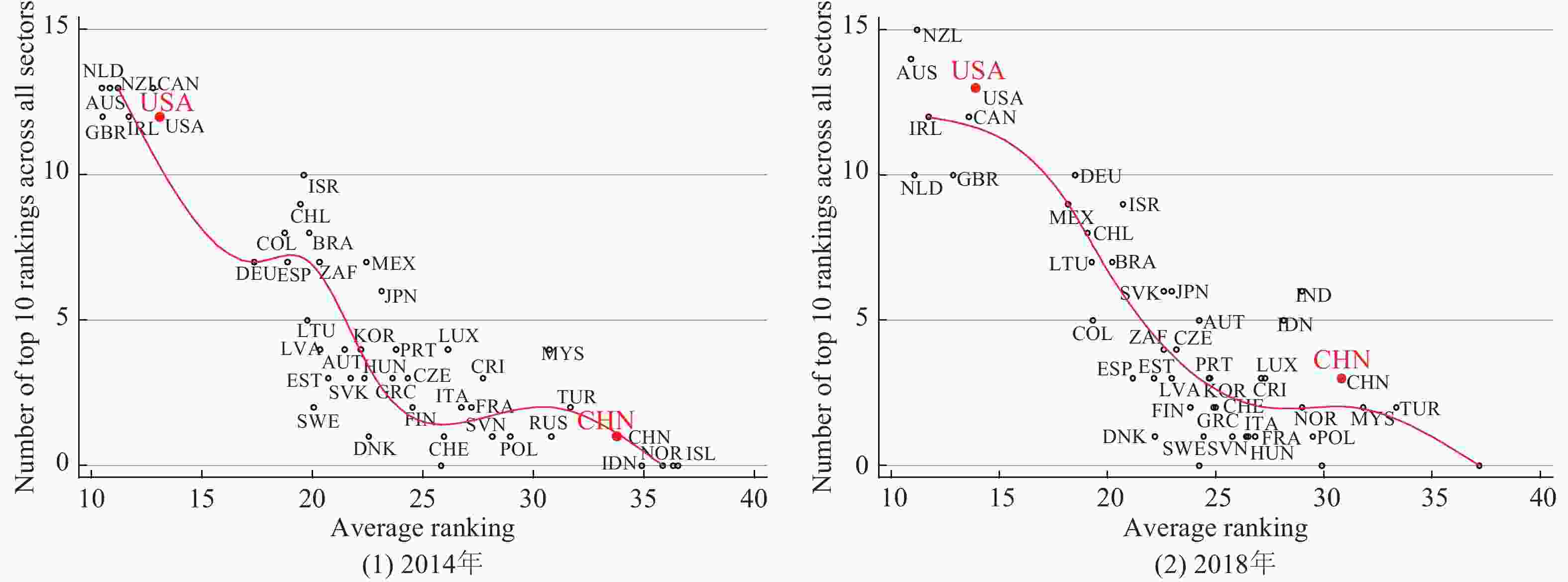

2018年,对于样本经济体平均而言,竞争壁垒最高的三个行业为空运(0.127)、铁路货运(0.085)与快递(0.072),竞争壁垒最低的三个行业为工程(0.008)、动画(0.008)与建筑设计(0.01)(见图9)。

中国除工程、动画、建筑设计、法律、陆路货运、分销、铁路货运这7个部门之外的其他所有服务行业的竞争壁垒均高于样本经济体平均水平[图9的等高图(2)显示这些部门的竞争壁垒指数均在第75百分位以上],其中商业银行、会计、快递、电信这四个行业的竞争壁垒是样本经济体最高的。中国除陆路货运、建筑设计、工程之外的其他所有服务行业的竞争壁垒均高于美国。中国有保险等6个行业的竞争壁垒比印度低,有6个行业如动画的竞争壁垒与印度持平,其他10个行业如商业银行等的竞争壁垒则比印度高。

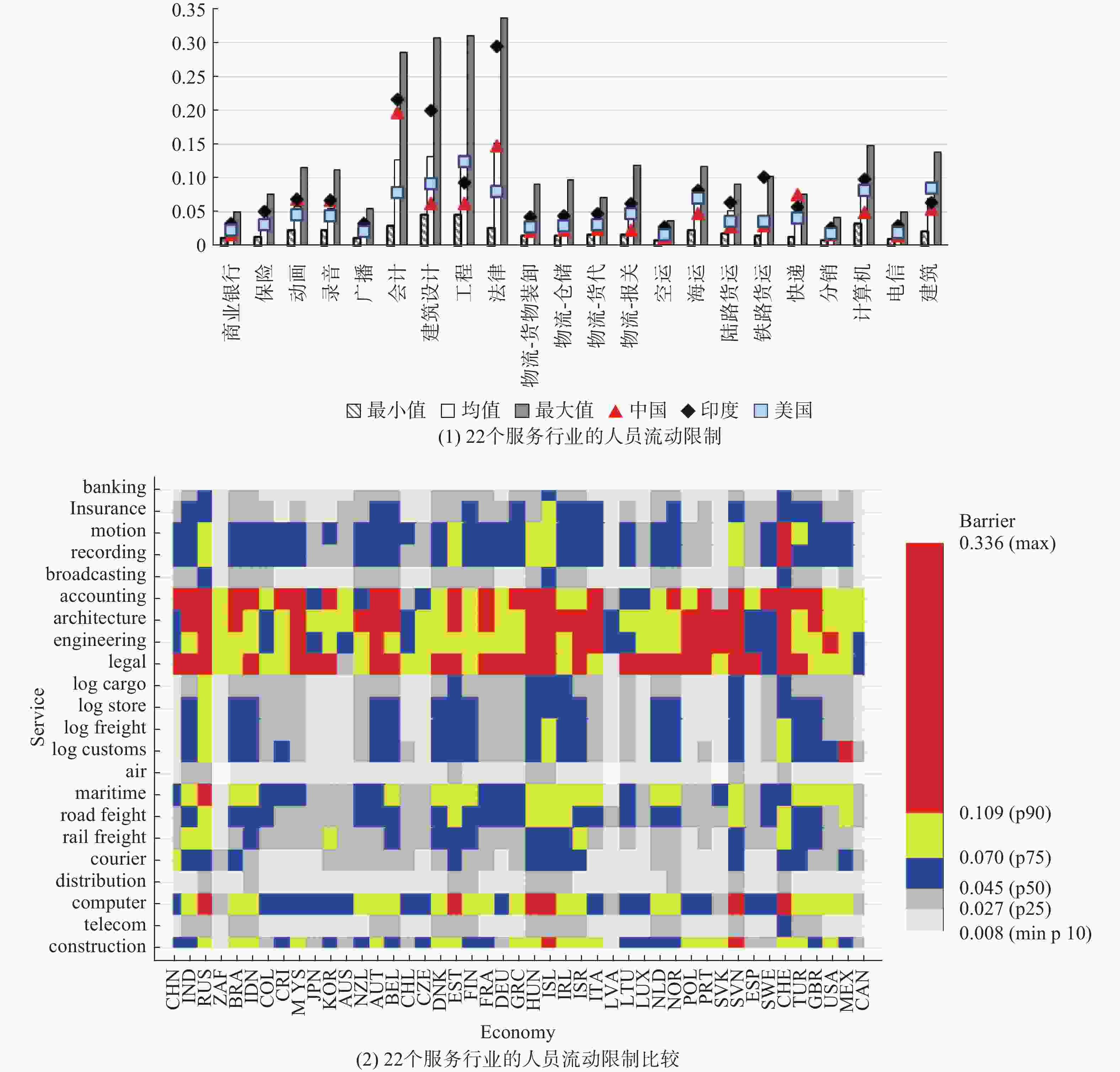

如果按服务行业的竞争壁垒对样本国家进行排序(见图10),则可以发现:中国竞争壁垒最低的(即竞争壁垒指数最小的)前10位的行业数为1个(2014年)和3个(2018年)、平均排序(按竞争壁垒指数从小到大排序)在第30—34位之间(2014—2018年略有上升)。中国属于世界上服务市场竞争壁垒最高的少数几个国家之一(其他有印度、俄罗斯、冰岛等)。同时,我们还可以看到,美国服务市场的竞争壁垒很低。

动态地看,2014−2018年,只有三个部门即建筑设计、工程、铁路货运的竞争壁垒是下降的,其他部门的竞争壁垒要么维持不变、要么趋于上升。电信服务部门的竞争壁垒在2018年突然上升了很多,由2014年的0.157升至2018年的0.376。这使得中国的总体竞争壁垒趋于上升。此外,我们还可以看到,中国竞争壁垒较高的服务部门主要是快递、空运、电信、物流—货物装卸以及商业银行和保险(见图11)。

-

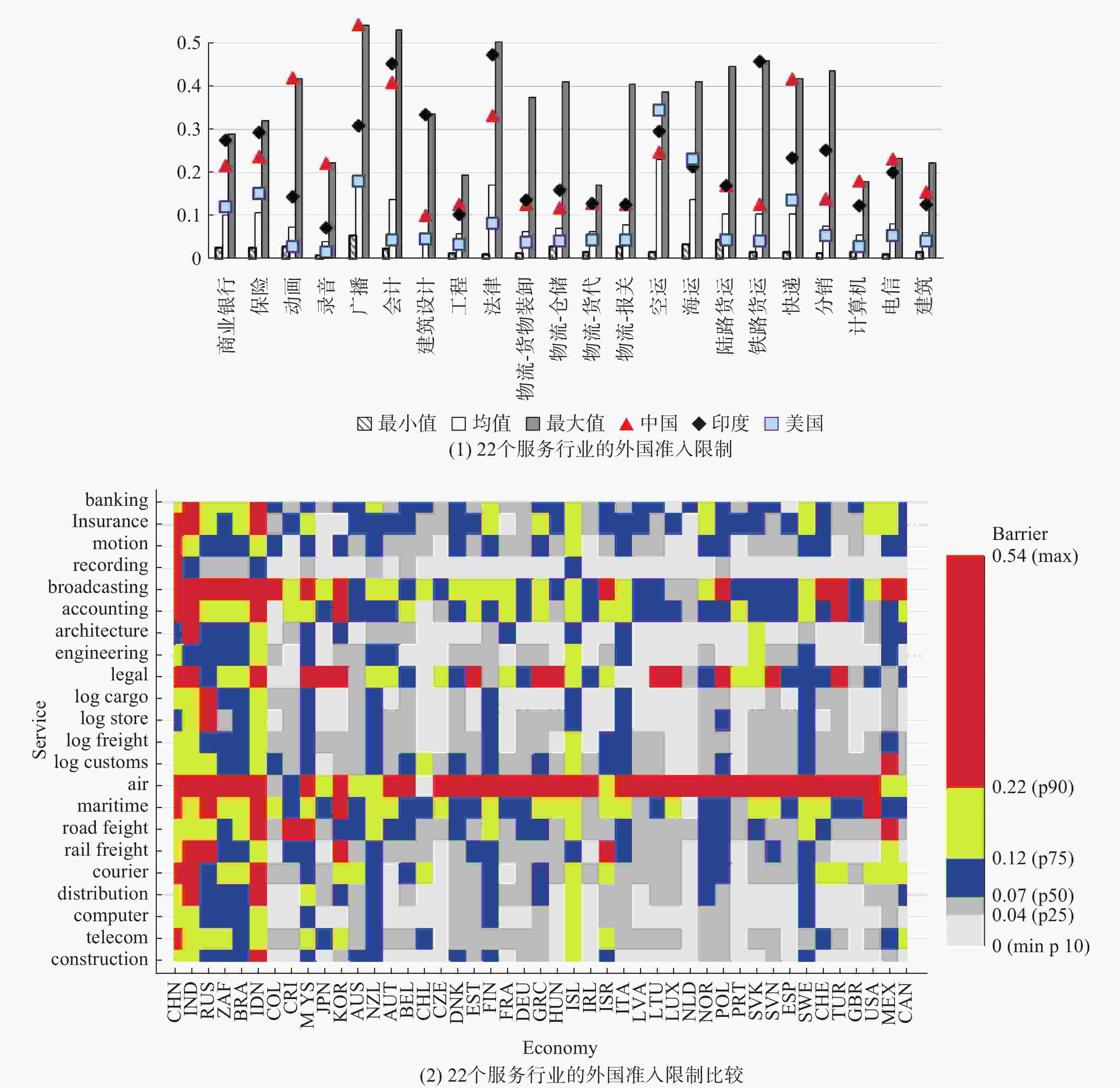

2018年,就样本经济体平均而言,空运(0.23)、广播(0.192)与法律(0.171)是外国准入限制最严格的三个行业,外国准入限制最宽松的三个行业为工程(0.056)、计算机(0.056)与录音(0.039)(见图12)。

中国所有服务行业的外国准入限制均严于样本经济体平均水平[图12的等高图(2)显示绝大多数部门的外国准入限制指数均在第75百分位以上],其中动画、录音、广播、快递、计算机和电信这六个行业的外国准入限制是样本经济体最严的。中国除空运、海运之外的其他所有服务行业的外国准入限制均严于美国。中国有商业银行等10个行业的外国准入限制比印度宽松,有3个行业即物流—货代、物流—报关、陆路货运的外国准入限制程度与印度持平,其他9个行业如动画等的外国准入限制比印度严格。

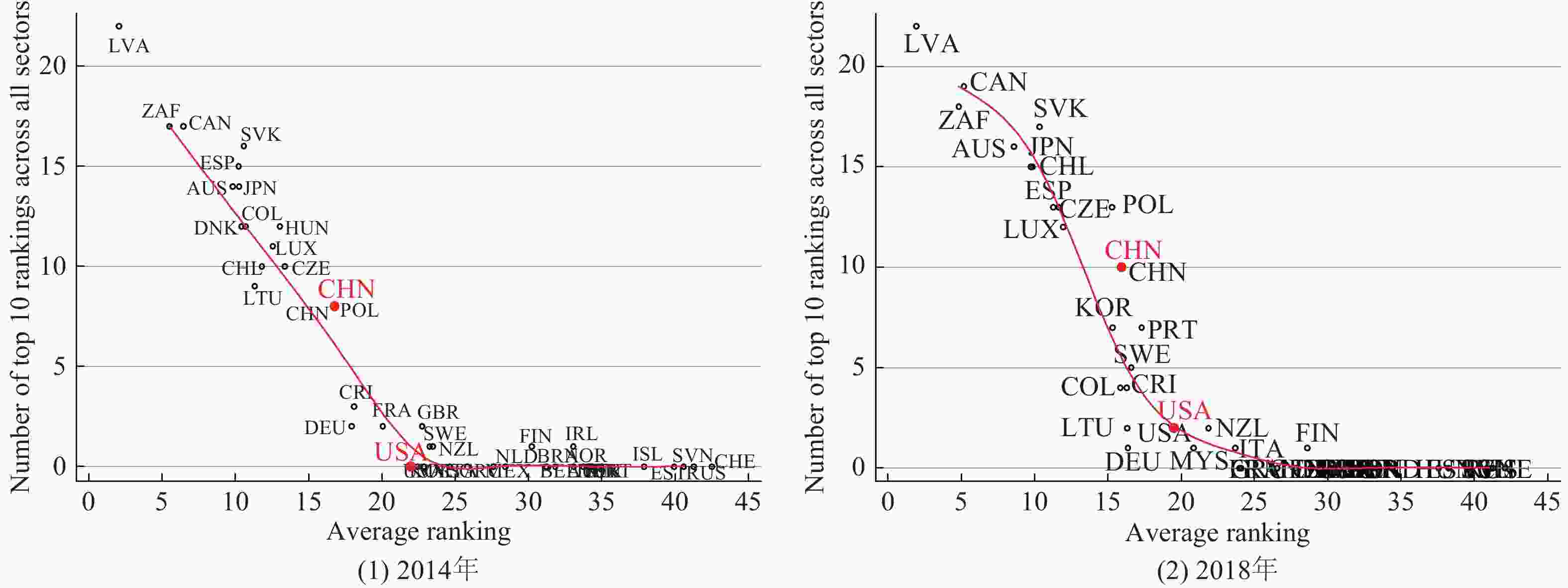

图13进一步按服务行业的外国准入限制壁垒对样本国家进行排序比较。可以看出,中国的外国准入限制最宽松的(即外国准入限制指数最小的)前10位行业数为0、平均排序(按外国准入限制指数从小到大排序)在第42位左右(2014—2018年几乎没有变化)。中国属于世界上服务市场外国准入限制程度最高的少数几个国家之一(其他有印度、印度尼西亚、冰岛等)。

图14的动态分析表明,2014—2018年,有50%的服务部门即包括商业银行、保险、建筑设计、工程、物流-货物装卸、海运、陆路货运、铁路货运、分销、电信及建筑等11个部门的外国准入限制程度是下降的,但其他部门的外国准入限制基本维持不变。广播是外国准入限制程度最高的部门,其次是动画、快递、会计、法律等。

-

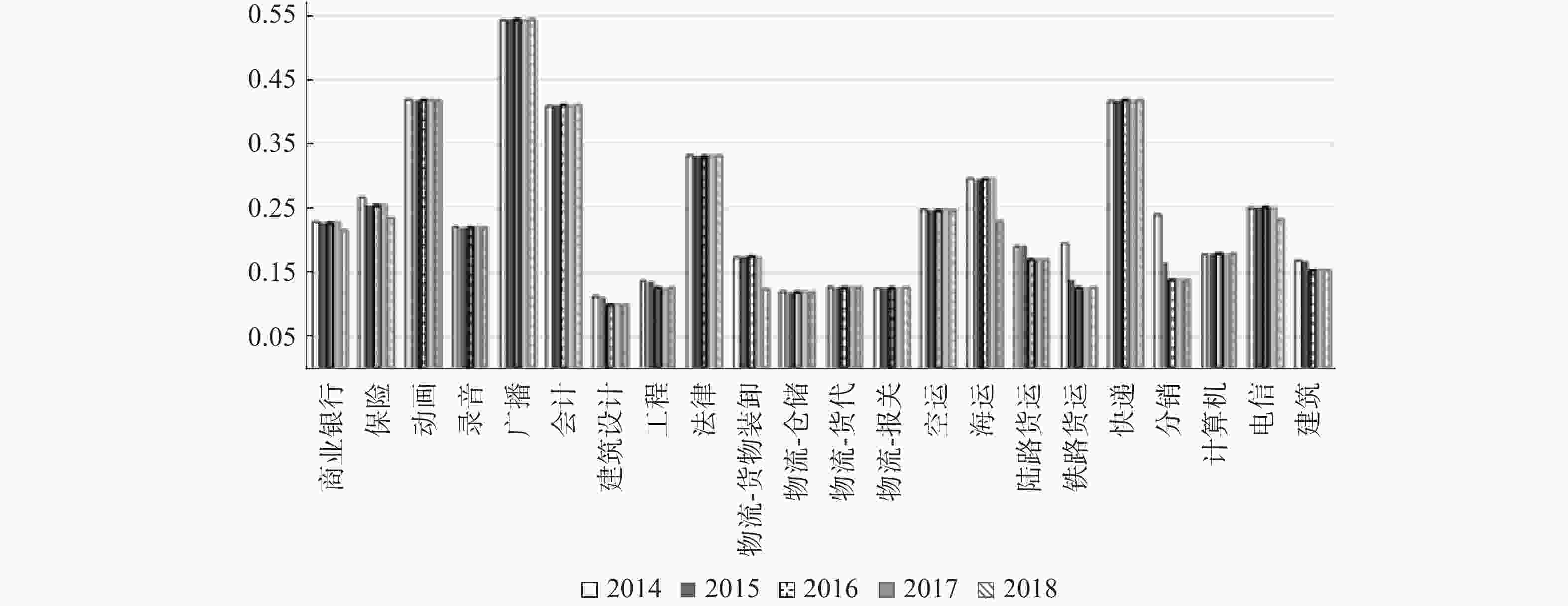

图15显示,2018年,样本经济体平均而言,人员流动限制程度最高的三个行业为法律(0.151)、建筑设计(0.131)与会计(0.126),人员流动限制程度最低的三个行业为电信(0.024)、分销(0.022)与空运(0.020)。

中国只有动画、录音、广播、会计、快递这5个部门的人员流动限制程度高于样本经济体平均水平,其中快递的人员流动限制程度是样本经济体最高的,其他17个行业则低于样本经济体平均水平[图15的等高图(2)显示这些部门的人员流动限制指数在第50百分位以下]。中国除动画、录音、广播、会计、法律、快递之外的其他所有服务行业的人员流动限制程度均低于美国。中国除快递、动画、录音、广播之外的其他所有服务行业的人员流动限制程度均低于印度。

如果按服务行业的人员流动限制对样本国家进行排序(见图16),则可以看出:中国的人员流动限制最低的(即人员流动限制指数最小的)前10位行业有8个(2014年)和9个(2018年)、平均排序(按人员流动限制指数从小到大排序)在第16—18位之间(从2014到2018年基本没有变化)。中国属于世界上服务市场人员流动限制程度中等偏宽松一点的国家,比美国要宽松。美国的人员流动限制最低的前10位行业有0个(2014年)和1个(2018年)、平均排序在第21位左右(样本期间趋于上升)。

图17表明,2014—2018年,只有1个部门,即电信的人员流动限制程度是上升的,其他部门基本保持不变。会计是受到人员流动限制最严的服务部门,其次是法律和快递。

-

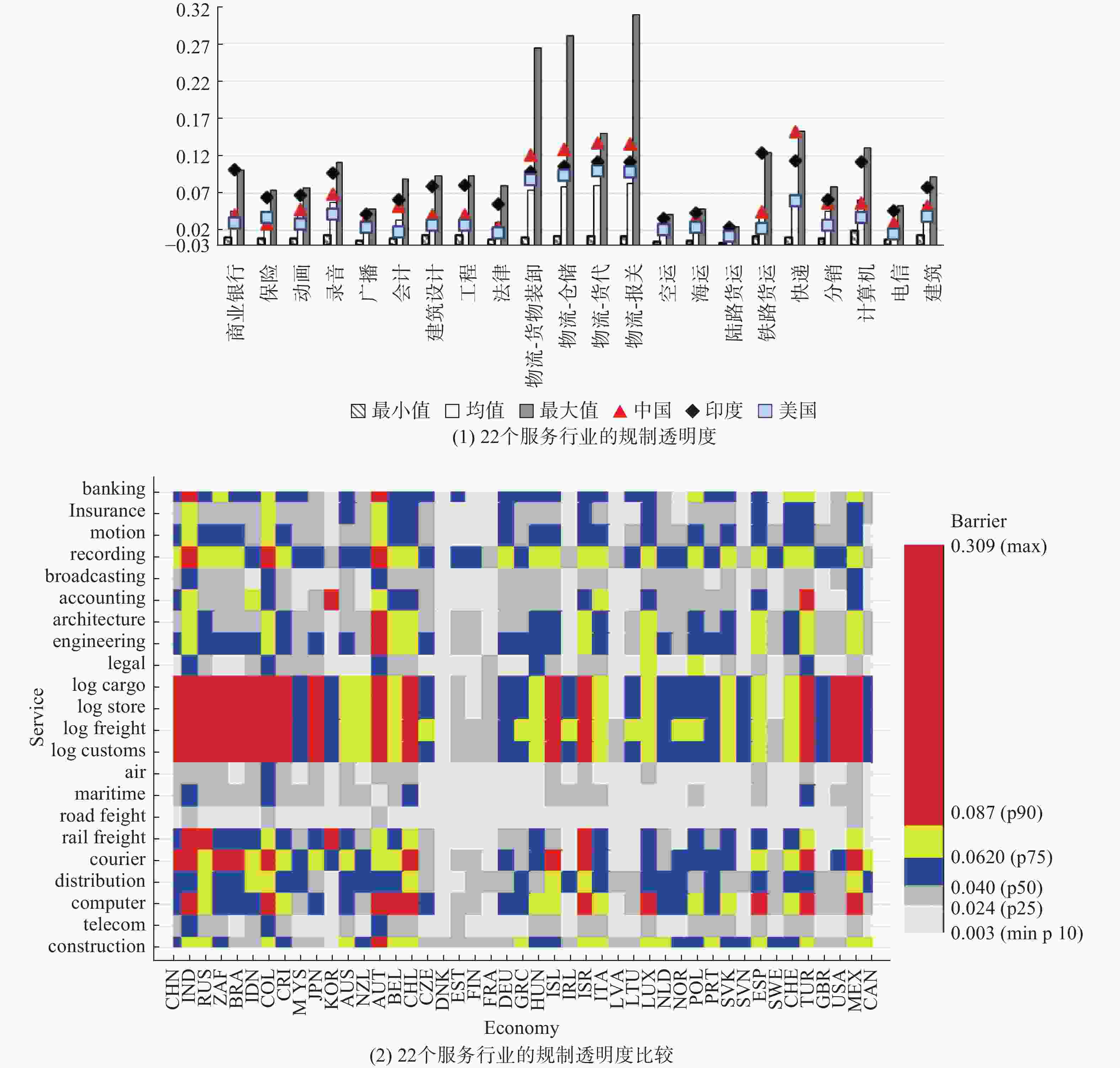

2018年,样本经济体平均而言,规制透明度最低(即限制指数最高)的三个行业为物流—报关(0.083)、物流—货代(0.080)与物流—仓储(0.079),规制透明度最高(即限制指数最低)的三个行业为海运(0.024)、空运(0.021)与陆路货运(0.014)(见图18)。

中国除商业银行、保险、建筑设计、工程、法律、铁路货运、计算机、建筑这8个部门之外的其他所有服务行业的规制透明度均低于样本经济体平均水平[图18的等高图(2)显示这些部门的规制透明度指数均在第50百分位以上],其中快递这个行业的规制透明度是样本经济体最低的。

中国除保险之外的其他所有服务行业的规制透明度均低于美国。中国有物流—货物装卸、物流—仓储、物流—货代、物流—报关、快递等5个行业的规制透明度比印度低,其他17个行业的规制透明度则比印度高。

我们进一步按服务行业的规制透明度对样本国家进行排序(见图19),结果表明:中国的规制透明度最高的(即规制透明度指数最小的)前10位行业数有6个(2014年)和0个(2018年)、平均排序(按规制透明度指数从小到大排序)在第22—30位之间(2014—2018年排位趋于下降)。中国服务市场的规制透明度在恶化,到2018年中国成为世界上服务市场规制透明度最低的国家之一(其他有印度、墨西哥、俄罗斯、土耳其、智利等)。

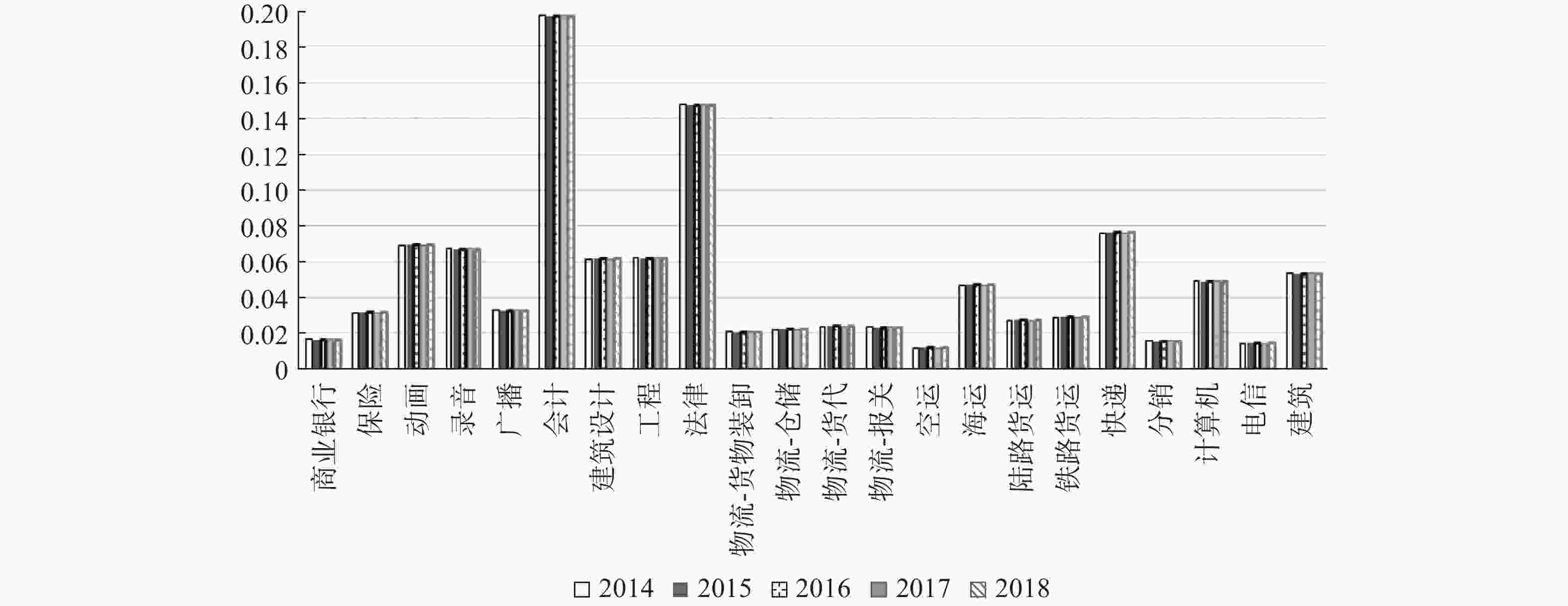

最后观察规制透明度的动态演变。图20显示,2014—2018年,中国所有服务部门的规制透明度都趋于下降(指数在上升)。此外,还可以看到,快递是规制透明度最低的服务部门,其次主要是物流服务(包括四个分部门)。

-

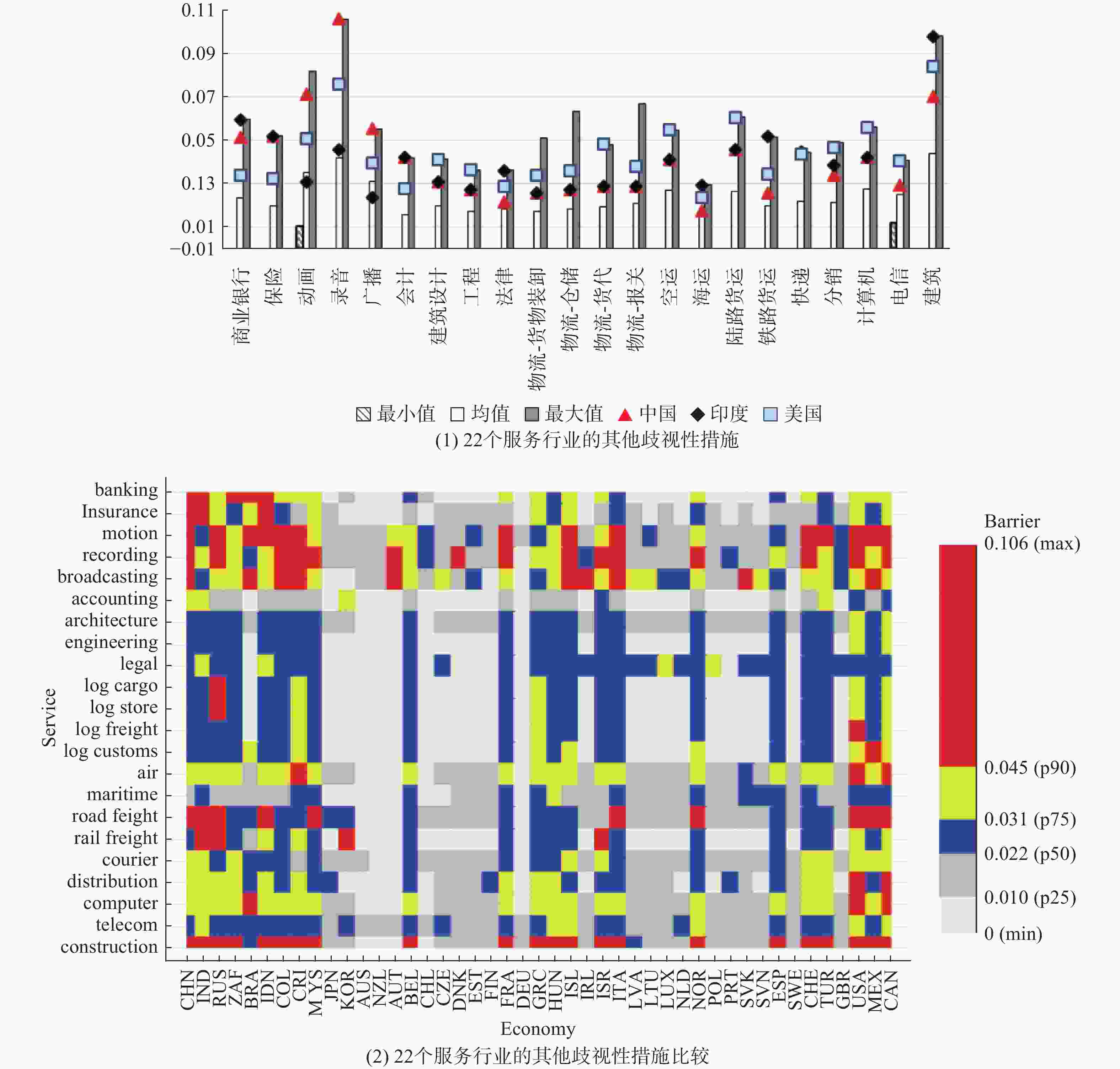

图21显示,2018年,就样本经济体平均而言,建筑(0.044)、录音(0.042)与动画(0.035)是其他歧视性措施壁垒最高的三个行业,其他歧视性措施壁垒最低的三个行业为物流—货物装卸(0.017)、海运(0.017)与会计(0.016)。

中国所有服务行业所遭受的其他歧视性措施壁垒均高于样本经济体平均水平[图21的等高图(2)显示所有部门的其他歧视性措施指数均在第50百分位以上],其中保险、录音、广播、会计、快递这五个行业的其他歧视性措施壁垒是样本经济体最高的。

中国在商业银行、保险、动画、录音、广播、会计、快递这7个部门的其他歧视性措施壁垒高于美国,其他行业则低于美国。中国在动画、录音、广播这三个行业的其他歧视性措施壁垒比印度高,其他行业则比印度低或与印度持平。

图22进一步按服务行业的其他歧视性措施对样本国家进行排序。可以看出,中国的其他歧视性措施壁垒最低的(即其他歧视性措施指数最小的)前10位行业数为0、平均排序(按其他歧视性措施指数从小到大排序)在第36位左右(2014—2018年基本没有变化)。中国属于世界上服务市场遭受其他歧视性措施壁垒最高的少数几个国家之一(其他有印度、美国、加拿大等)。美国的其他歧视性措施壁垒最低的(即其他歧视性措施指数最小的)前10位行业数为0、平均排序在第40位左右(样本期间基本没有变化)。中国相对于美国的排序略靠前。

图23的动态分析表明,2014—2018年,中国所有行业的其他歧视性措施要么维持不变,要么趋于上升(主要是动画与电信两个部门)。录音是遭受其他歧视性措施壁垒最高的服务部门,其次主要是建筑、动画、广播等。

-

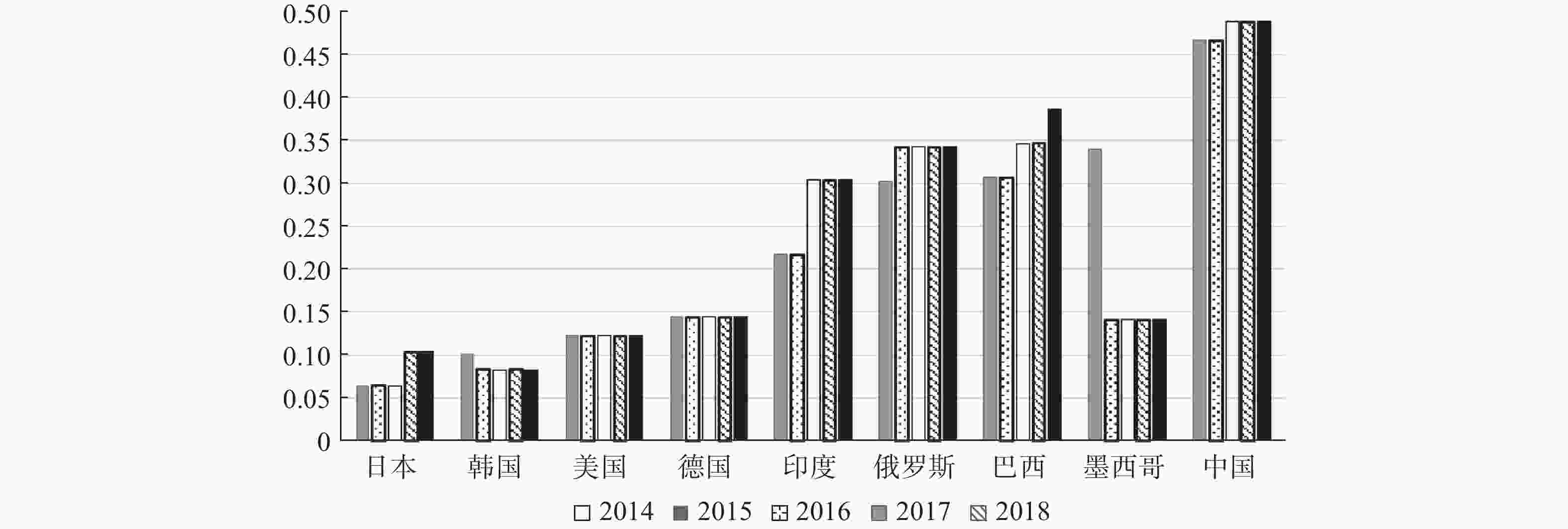

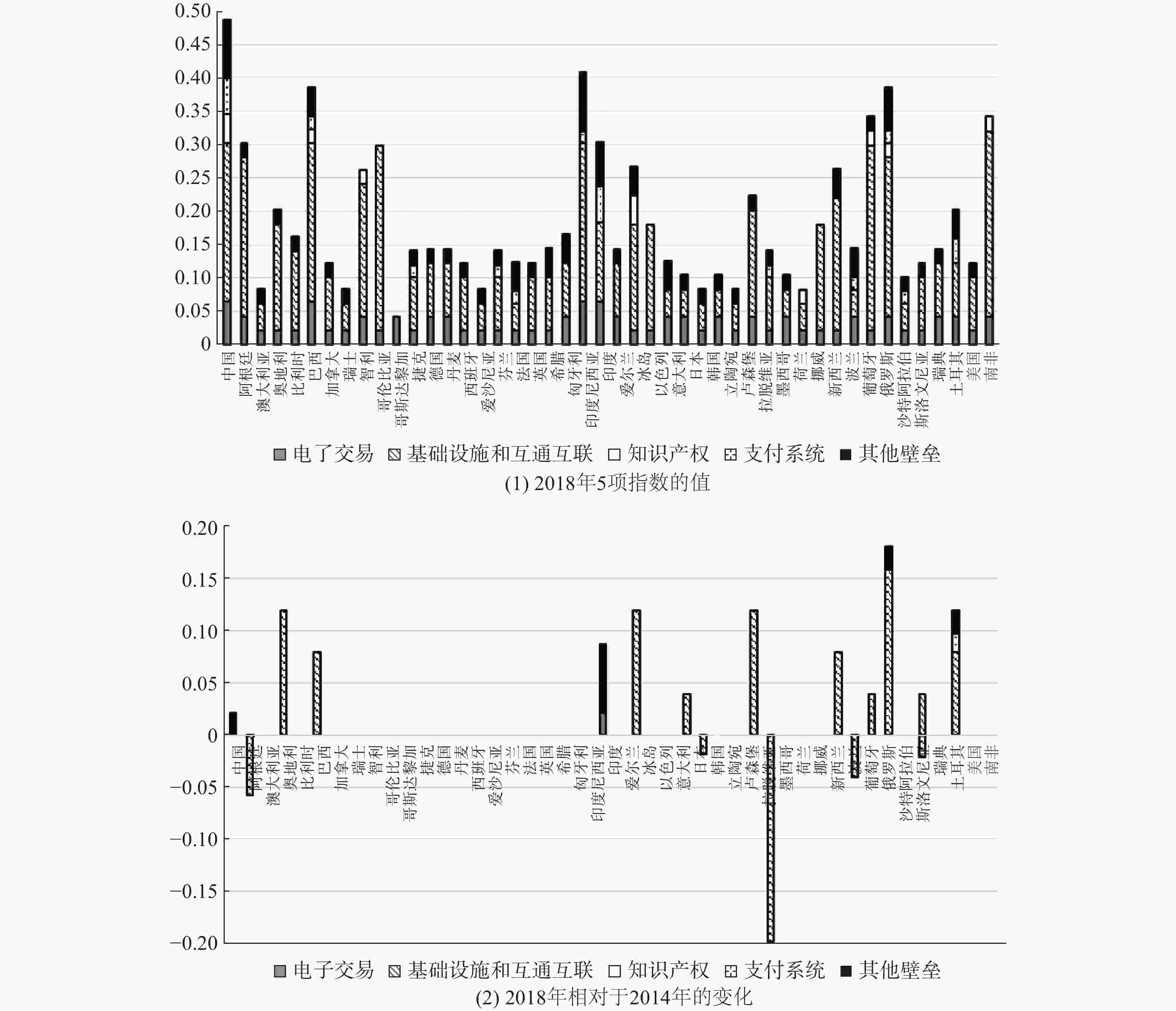

中国的数字服务贸易壁垒总指数是46个样本经济体中最高的,而且在样本时期里不降反升(见图24、图25)。数字服务贸易壁垒总指数包括五项分指数,涉及电子交易、基础设施和互通互联、知识产权、支付系统以及其他限制性壁垒。

由图25(1)可知,对于绝大多数样本国家而言,基础设施和互通互联壁垒是五项壁垒中最重要的,其次是电子交易壁垒及其他限制性壁垒。

中国数字服务贸易壁垒总指数的上升主要是由其他限制性壁垒的上升导致的,另外四项分指数基本保持不变[见图25(2)]。

对于总指数出现大幅变化(上升或下降)的国家而言(比如阿根廷、奥地利、墨西哥等),基础设施和互通互联壁垒的变化则是主因。

-

服务业的发展、自由化与对外开放是世界经济发展的基本趋势,也是一国对外开放的重要内容。与其他经济体尤其发达经济体相比,中国服务业的发展水平相对较低。与此同时,中国是世界上服务市场限制程度最高的少数几个国家之一。⑯中国除建筑设计之外的其他所有服务部门的限制性壁垒均高于样本经济体平均水平,其中广播、快递、动画、录音、电信、数字服务这六个行业的限制性壁垒是样本经济体最高的。2014—2018年,中国服务市场的平均限制程度趋于上升。

外国准入限制是中国绝大多数服务部门最为关键的限制性壁垒。2014—2018年,中国所有服务部门的规制透明度都趋于恶化,人员流动限制与其他歧视性措施有增无减,竞争壁垒在大多数行业趋于增加。在服务市场的人员流动限制方面,中国是中等偏宽松一些的国家。但以竞争壁垒、外国准入限制、规制透明度及其他歧视性措施壁垒衡量,中国属于世界上服务市场开放度和自由度最低的少数几个国家之一。中国数字服务贸易壁垒总指数的上升主要是由第五项分指数即其他限制性壁垒指数的上升导致的,另外四项分指数即电子交易、基础设施和互通互联、知识产权、支付系统等方面的壁垒基本保持不变。有些服务部门如广播、电信等的限制性壁垒较高。

全球经贸体制特别是服务贸易体制的演变,对中国的服务业开放既构成了挑战也带来了机遇。中国应该密切关注这些形势的变化,加强对TiSA(包括规则、条款、减让、机制、影响等)的研究和评估,并能设法参与进去,从而避免被边缘化,同时又能借机促进国内服务领域的改革、开放与发展。⑰

2018年初以来,中国与美国之间的贸易摩擦以及多轮贸易谈判磋商也进一步表明,服务业的改革开放将不仅成为中美双边经贸关系的焦点,也是中国未来经济改革与开放的重点。

总之,就中国经济的长期、健康、可持续发展而言,主动扩大与深化服务行业的市场化改革与开放非常关键,特别是要放松外国准入限制、促进市场竞争、提高规则透明度、改善数字服务贸易支撑条件。唯有如此,才能切实增强国内服务生产能力、提高服务质量和建立可靠的提供服务的信誉,从而提高自身服务业的国际竞争力。

服务业对外开放与自由化:基本趋势、国际比较与中国对策

- 网络出版日期: 2019-11-01

摘要: 本文探讨了经济服务化、服务自由化的全球趋势与制度演进,并基于STRI限制性壁垒指数比较分析了中国服务业的对外开放与自由化水平。服务业的发展、自由化与对外开放是世界经济发展的基本趋势,但与其他经济体尤其是发达经济体相比,中国服务业的发展水平与开放水平都相对较低。中国是服务市场限制程度最高的少数几个国家之一,除建筑设计之外的其他所有服务部门的限制性壁垒均高于样本经济体平均水平,其中广播、快递、动画、录音、电信、数字服务这六个行业的限制性壁垒最高。考虑到中国经济的长远发展、全球经贸体制特别是服务贸易体制的演变以及中美贸易摩擦的常态化趋势等诸多因素,中国应积极主动地扩大与深化服务业的市场化改革与开放,切实提高服务业的国际竞争力。

English Abstract

Opening-up and Liberalization of Services:Basic Trend, International Comparison and China’s Strategy

- Available Online: 2019-11-01

Abstract: This paper firstly examines the global trend and institutional evolution in economic tertiarization and services liberalization, and then employs the popular STRI indices to evaluate the levels of opening-up and liberalization of China’s service sectors through a global comparison. The growth, liberalization, and opening-up of service sectors are the general trend of world economic development, while comparing with other economies especially developed economies, China’s service sectors exhibits a lower level of development and opening-up. China is one of the few economies that have the highest restriction barriers in services markets. All service sectors except for architecture are subject to restriction barriers above the sample average, and six sectors including broadcasting, courier, motion, recording, telecommunication, and digital services are most heavily restricted. Considering the long-run development of Chinese economy, the evolution of global economic and trade institution especially the services trade institution, and the chronical trend of Sino-US trade frictions, China should actively expand and deepen the market-oriented reform and opening-up in services, so as to improve the international competitivness of service sectors.